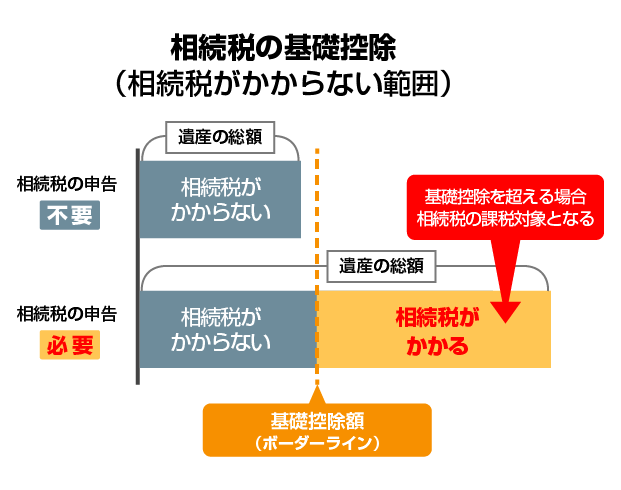

相続税がかかるかどうかは、遺産の金額が基礎控除を超えるか超えないかで判定することができます。

この記事では、相続税の基礎控除の仕組み・計算方法について、また、基礎控除と比較する遺産の金額を算定するために必要な相続財産の範囲や評価方法、相続税の特例や税額控除についても詳しく解説しています。

相続税の基礎控除とは

相続税の基礎控除とは

被相続人の財産が基礎控除額以下であれば、相続税はかかりません。

相続税の基礎控除額は、「3,000万円+(600万円×法定相続人の数)」で計算します。

つまり、法定相続人1人当たり、基礎控除額が600万円加算されるため、法定相続人が多いほど、基礎控除額は大きくなります。

遺産の総額が基礎控除額を超える場合、その超えた部分が相続税の課税対象となります。

また、遺産の総額が基礎控除額以下であれば、相続税はかからず、相続税申告は不要です。

遺産総額が基礎控除を超えると

相続税がかかる(申告必要)

遺産総額 > 基礎控除額

遺産総額が基礎控除以下であれば

相続税はかからない(申告不要)

遺産総額 ≦ 基礎控除額

相続税の基礎控除額について、具体的な計算方法を見ていきましょう。

基礎控除額がいくらになるか計算

相続税の基礎控除額の金額は、下記の算式で計算されます。

計算式

基礎控除=3,000万円+

(600万円×法定相続人の数)

※2015年(平成27年)に相続税法が改正される前の「基礎控除額」は、

「5,000万円+(1,000万円×法定相続人の数)」で、

この改正により、相続税を納める必要がある相続人が増え、改正後の申告件数は約2倍となっています。

法定相続人とは、遺産を相続する権利のある人で、民法886条から890条によって定められています。

次の「法定相続人の対象者はどこまで?」で、誰が法定相続人になるか具体的に解説しています。

2つの事例で、基礎控除額を計算してみましょう。

いずれも遺産総額5,000万円とします。

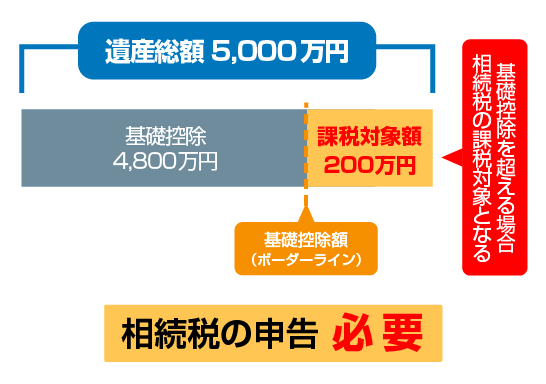

事例1 相続税がかかる(申告が必要)ケース

亡くなった夫に、妻(配偶者)と両親がいる場合の基礎控除額の計算例です。

夫と妻(配偶者)の間には子がいないことが前提となります。

この場合、法定相続人は3人となり、基礎控除額は4,800万円となります。

遺産の総額が基礎控除額を超えるため、超えた200万円(5,000万円-4,800万円)が課税対象となります。

事例2 相続税がかからない(申告が不要)ケース

亡くなった夫に、妻(配偶者)と子3人がいる場合の基礎控除額の計算例です。

法定相続人は4人となり、基礎控除額は5,400万円となります。

基礎控除額が増え、遺産の総額が基礎控除額を超えないため、相続税はかかりません。

このように、基礎控除額の計算は、3,000万円に法定相続人1人当たり600万円が加算されます。

相続税がかかるどうかのボーダーラインとなる基礎控除額は、被相続人の家族構成によって異なります。

法定相続人が1人の場合は3,600万円、相続人が2人の場合は4,200万円、相続人が3人の場合は4,800万円が基礎控除額となります。

このとき、親から子へ、子から親へなどの相続の順番に関係なく、1人当たり600万円の基礎控除額の加算となります。

| 法定相続人の数 | 基礎控除額 |

|---|---|

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

| 4人 | 5,400万円 |

| 5人 | 6,000万円 |

| 6人 | 6,600万円 |

| 7人 | 7,200万円 |

基礎控除 計算シミュレーション

相続税がどれくらいかかるかを計算をしたい方は、「【相続税計算シミュレーション】計算方法や税率・控除の仕組みも解説」の記事、「相続税早見表」の記事をご参照ください。

法定相続人の対象者はどこまで?

基礎控除額の計算は、法定相続人となる家族構成によって、基礎控除額が変わります。

具体的に、誰が法定相続人となるか見ていきましょう。

法定相続人の基本的な考え方

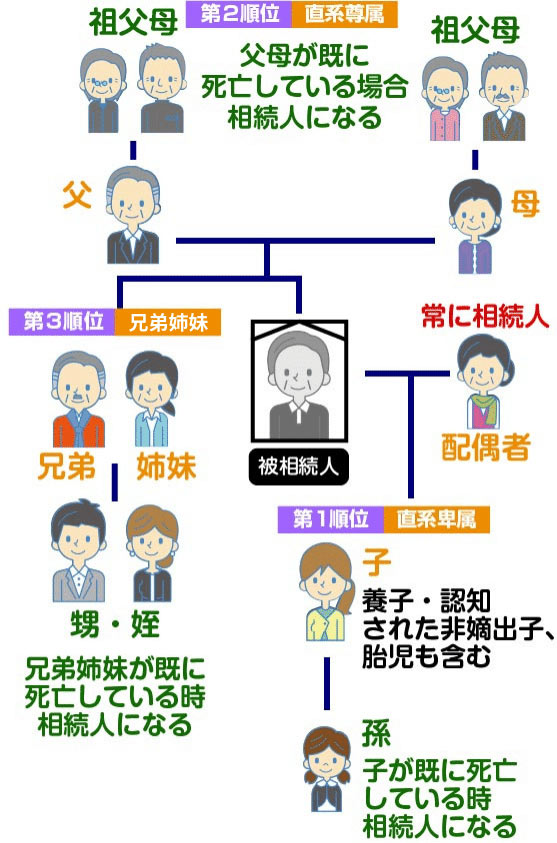

原則、被相続人の配偶者、被相続人と血縁関係にある人が対象となります。

配偶者は常に相続人

被相続人に配偶者がいる場合、常に相続人となります。

婚姻関係のある法律上の配偶者ですので、いわゆる内縁関係にある妻や夫は法定相続人にはなれません。

血族相続人

血族相続人には、直系尊属(父母・祖父母など)、直系卑属(子・孫など)、兄弟姉妹の3つがあります。

被相続人と血族関係のある人の中で、相続順位が最も高い人が法定相続人となります。

配偶者以外の相続順位は以下のとおりです。

| 第1順位 | 子や代襲相続人(直系卑属) |

|---|---|

| 第2順位 | 父母や祖父母(直系尊属) |

| 第3順位 | 兄弟姉妹 |

例えば、被相続人の遺族として父と子がいる場合、第1順位である子が相続人となります。

被相続人の遺族に弟と母がいる場合、第2順位の母が相続人となります。

被相続人の遺族が兄弟姉妹のみの場合、兄弟姉妹が相続人となります。

法定相続人の数え方の注意点

孫が代襲相続する場合

被相続人の子が、被相続人よりも先に亡くなっている場合、被相続人の孫がいれば、子に代わって相続することになります。

これを代襲相続といいます(民法第887条第2項)。

代襲相続がある場合、代襲相続人は実子と同様に法定相続人の人数にカウントされます。

「孫に相続した場合の基礎控除額|相続税2割加算に注意」の記事をご参照ください。

養子がいる場合

養子縁組によって養子となった子も、実子と同じ法定相続人となります。

ただし、法定相続人に含める養子の人数には制限があり、被相続人に実子がいる場合は養子1人まで、被相続人に実子がいない場合は養子2人までです。

「養子縁組の基礎控除を活用して相続税を節税する方法と注意点」の記事をご参照ください。

遺言書によって法定相続人以外の人が相続する場合

遺言書によって法定相続人以外の人が相続する場合、遺言書に明記されている他人は法定相続人の人数にカウントしません。

相続放棄をした人がいる場合

基礎控除額の計算においては、相続放棄をする法定相続人がいても、法定相続人の数は変わりません。

「相続放棄があった場合の相続税の基礎控除はどう変わるのか」の記事をご参照ください。

相続欠格・相続廃除があった場合

相続人らの不正な行為、あるいは被相続人の意思によって、相続人としての立場を喪失することがあります。

遺言書を偽造した者や、被相続人を殺し、刑に処せられた者などは、被相続人の意思に関係なく相続権を失います。これを「相続の欠格」といいます。

また、被相続人への虐待や侮辱など、ひどい行為があった場合、被相続人の意思に基づき、相続人の相続権を奪うことができます。

これを「相続人の廃除」といいます。

相続の欠格・廃除の対象者は、基礎控除額を計算する上で法定相続人の数にはカウントしません。

ただし、相続欠格者又は相続人廃除の対象者の子が代襲相続した場合は、その子は基礎控除額を計算する上での法定相続人の数にカウントします。

「相続権がなくなる!相続欠格、廃除とは?」の記事をご参照ください。

遺産の総額はいくらになる?

実際に遺産がいくらあるか分かれば、基礎控除額を計算して、相続税がかかるかどうかを確認することができます。

相続財産の範囲

相続税の計算基準となる相続財産には、被相続人のプラスの財産だけでなく、葬儀費用やローン等の債務といったマイナスの財産も含まれます。

遺産の総額はプラスの財産からマイナスの財産を差し引いた額となります。

プラスの財産

- 不動産(土地、建物)

- 宅地、畑、農地、山林、居宅、店舗など

- 不動産上の権利

- 借地権、借家権、定期借地権など

- 金融財産

- 現金、預貯金、有価証券、手形債権、株式、貸付債権、公社債

- 動産

- 車、家財、宝石、貴金属、書画、骨董、棚卸商品など

- その他

- ゴルフ会員権、著作権、特許権、立竹木、営業権、漁業権

マイナスの財産

- 借金

- 借入金、買掛金、手形債務

- 公租公課

- 未払所得税、住民税、固定資産税

- 葬儀費用

- 一式

- その他

- 未払費用、未払利息、未払医療費、預かり敷金

みなし相続財産(民法上相続人固有の財産だが相続財産に含める)

- 生命保険金

- 死亡退職金 ※死亡後3年以内に支給が確定したもの

- 弔慰金、花輪代 ※高額な場合

相続財産に該当しないもの

- 財産分与請求権

- 生活保護受給権

- 身元保証債務

- 香典

- 扶養請求権

- 被相続人が被保険者で、受取人指定のある入院給付金

- 墓地、霊廟、仏壇・仏具、神具など祭祀に関するもの

下記で、相続財産に含めるか判断に迷うケースを解説します。

- 亡くなる前に引き出した預金は?

- 生前、被相続人の生活費として引き出したお金は、相続財産に含まれません。ただし、亡くなる直前に、葬儀費用などのために引き出したお金は「直前引出金」として、相続財産に含める必要があります。

- 専業主婦である妻名義の多額の預金は?

- 夫から受け取っていた預金(いわゆる「へそくり」を「名義預金」といいます)であれば、夫の相続財産に含める必要があります。

夫が取得した財産は妻への贈与等がない限り、夫の財産となります。 - タンス預金は?

- 税務調査は、預金の入出金記録を金融機関に照会し、全てチェックをかけるため、タンス預金は税務署にバレる可能性が高いです。被相続人の預金からいくら引き出されたか、その後どこに入金されたか、すべて確認されます。税務調査でタンス預金が見つかった場合、ペナルティとしての追徴課税が課されるため、相続財産にしっかりと計上しましょう。

相続財産の範囲については、「相続財産の範囲|相続税がかかる財産とかからない財産とは」もご参照ください。

相続財産の評価

原則として相続財産は、課税時期(相続開始時)の時価評価が基本となり、それぞれの相続財産の評価方法が定められています。

| 主な財産の種類 | 評価方法 | 目安 |

|---|---|---|

| 土地 | 対象となる宅地が接する路線価×土地の面積

※路線価の設定がない場合、倍率方式で評価 |

時価の8割 |

| 建物・ 家屋 |

固定資産税評価額 | 時価の4~6割 |

| 預貯金 | 預入残高(定期預金などの場合、預入残高+既経過利息(源泉税(20.315%)控除後の金額 ) | 解約時手取額 |

| 上場 株式 |

相続開始の日の終値、その月・前月・前々月の3か月間の終値の月平均のうち最も低い価格で評価 | 売却手取額 |

| 死亡 保険金 |

「500万円×法定相続人の数」で計算した金額分が非課税。 受け取った保険金額から非課税額を差し引いた金額が生命保険の評価額 | 受取保険金から非課税額を控除後の金額 |

相続財産の評価について詳しくは、「相続財産の評価方法を徹底解説|宅地の評価を下げる特例や注意点も」の記事をご参照ください。

遺産総額を算出する

相続財産の評価後、遺産の総額を計算します。

被相続人のプラスの財産に、みなし相続財産や相続開始前3年以内に贈与された財産、相続時精算課税制度で贈与された財産を加算します。

そして、マイナスの財産を差し引いた金額が遺産総額(正味の相続財産)となり、基礎控除を差し引いた残額が相続税の課税対象となります。

相続税を節税するための特例や税額控除

相続税の特例や税額控除

相続税には基礎控除以外に、下記のような特例や税額控除があります。

-

小規模宅地等の特例とは、被相続人の自宅や店舗、事務所などの事業用に使っていた宅地についてついて、適用要件に該当することで「居住用」「事業用」の宅地は80%、「貸付事業用」の宅地は50%と大幅に評価額を減額できます。

この特例を適用するには、相続税の申告が必要となります。

適用要件について、詳しくは「【簡単にわかる】小規模宅地等の特例の適用要件|最大8割の節税効果を受けるための条件」をご参照ください。 -

農地の納税猶予の特例とは、農業投資価格を超える部分の相続税額が、農業相続人が農業をし続ける限り納税が猶予される制度です。

この特例を適用するには、相続税の申告が必要となります。

適用要件について、詳しくは「「農地の納税猶予の特例」で相続税や贈与税が実質免除?適用要件や手続方法について解説」をご参照ください。 -

配偶者控除とは、配偶者が相続や遺贈によって取得した相続財産の取得額のうち、配偶者の法定相続分あるいは1億6,000万円のいずれか多い金額まで、相続税がかからない制度です。相続財産の総額が1億6,000万円未満であった場合、全額を配偶者が相続することで相続税がかからなくなります。

この規定を適用するには、相続税の申告が必要となります。

詳しくは「相続税の配偶者控除は1.6億円|申告方法や二次相続時の注意点を確認」をご参照ください。 -

未成年者控除とは、未成年の相続人が成人するまでに必要な教育費など養育のためのお金を考え、相続税の負担を少なくするという特例で、相続税額から一定の金額を控除できる制度です。

満18歳未満(※)の相続人において、10万円×満18歳になるまでの年数で計算した金額を控除できます。

※2022年3月31日以前は満20歳未満

詳しくは「相続税の未成年者控除の計算方法【適用要件や遺産分割協議の注意点も紹介】」ご参照ください。 -

障害者控除とは、障害がある相続人が遺産を相続した場合に、相続税額から一定の金額を控除できる制度です。

また、障害がある人の親、兄弟などの相続人とも控除額を分け合うことができます。

被相続人が障害者であっても、障害者控除はありません。

障害者の税額控除額は「10万円(※20万円)×満85歳になるまでの年数」によって計算されます。

詳しくは「相続税の障害者控除について 適用要件・控除額を税理士が解説 2021版」をご参照ください。 -

相次相続控除とは、1次相続の被相続人が亡くなってから10年以内に1次相続の相続人が亡くなり、2次相続が発生した場合、その1次相続の相続人に課せられていた相続税額のうち、一定の金額を2次相続の相続人の相続税額から控除できる制度です。

詳しくは「相次相続控除|10年以内に連続して相続税申告をする方の優遇措置」をご参照ください。

小規模宅地等の特例

農地の納税猶予の特例

配偶者控除(配偶者の税額軽減)

未成年者控除

障害者控除

相次相続控除

相続税がかからない場合に申告は必要か?

特例や税額控除の適用によって相続税を大幅に減額できるため、相続税がゼロになる場合も少なくありません。ただし、これらを適用するには相続税の申告が必要となるため、相続税の申告を忘れないように注意しましょう。

「未成年者控除」「障害者控除」「相次相続控除」等の税額控除には、申告要件が定められていません。これらの適用で相続税がゼロになる場合、相続税の申告は不要となります。

相続税申告の詳しい要否判定解説については、「【相続税申告要否の具体例】不要なケースと税金が0円でも必要なケース」をご参照ください。

相続税申告が必要な場合には、その手順等について「相続税申告を自分で行う手順や申告期限・申告要否の判断方法まで解説」の記事をご参照ください。

相続税に関する質問・相談はプロへ

相続税は財産の総額が「基礎控除」の金額を下回った場合、課税されません。

「相続税がかかるか?」という質問は大変多くいただきます。- 今まで相続税のことを考えてこなかったので、かかるかどうか知りたい。

- 自宅の相続税の評価額はいくらになるのか?

- 葬儀代などのために事前に引き出した預金は相続財産になるのか?

- 子供や孫の名義で積み立ててきた預金は相続税の対象財産になるのか?

- 専業主婦の自分の口座に振り替えてきた預金は相続財産になるのか?

- 昔にもらった財産(預金や不動産)は、相続税の対象になるのか?

相続税がかかるかどうか判断が難しいのは、 「不動産がいくらになるか、評価の計算方法が難しい」 「相続財産に加算するもの・減算するものが複雑でミスが起きやすい」 「どこまでを被相続人の財産に含めるか判断が難しい」 「相続税を安くする特例の判断が難しい」 ことが大きな理由です。

相続税の申告や手続きは複雑であり、生涯で1回、2回しか経験しないものです。 そのため、「自分ではできそうにない」とご依頼いただくケースが多くあります。

例えば、土地の評価では「補正率」を使った複雑な計算が必要となります。一般の方にはわかりにくく、 計算を間違ってしまうケースがよくあります。

相続税は、将来発生する次の相続を視野に入れてトータルで相続税を安くする考え方が重要です。

この「2次相続対策」は、財産の種類や金額、毎年いくら生活費が必要か、年金や不動産収入はいくらあるか、 将来にどのような分け方をしたいかなどを、総合的に勘案してシミュレーションする必要があります。

その他にも相続税の特例や税額控除、申告書の書き方など一般の方にはわかりにくいものが多く、 相続税申告は86%の人が税理士に依頼をしています。(国税庁実績評価書より)

弊社の相続に関するサービスは、相続税専門の税理士が、申告書の作成や税務署への提出を行います。

相続税が最も安くなり、税務署による税務調査の対象になりにくい相続税申告が可能です。

また、銀行の名義変更や相続した不動産の名義変更、空き家の売却などに関しても、 ご要望に応じて全て代行します。

「自分ででできるところはやりたい」という方にはご依頼の範囲を柔軟に対応しております。

弊社では、税務調査への不安や申告方法の疑問などをお持ちの方に、無料相談を実施しています。

実際の相続税申告をご依頼いただくか否かは自由で、約4割の方は無料相談のみとなります。

期限内に申告をすることで適用が認められる「小規模宅地等の特例」や「配偶者控除」を使うことで、納税額がゼロになるケースも多々あります。

相続税の申告期限:相続開始の日から10か月以内(原則)

新型コロナウィルス感染症の影響に伴い、令和4年4月18日付けで国税庁から「相続税の申告・納付期限に係る個別指定による期限延長手続きに関するFAQ」が更新されました。

これらの制度を使うためには、期限内での適正な申告が必要となります。

是非、お早めに無料相談をご利用ください。

「相続税に強い税理士なら相続サポートセンター」のページをご参照ください。