この記事でわかること

- 小規模宅地等の特例のメリット

- 小規模宅地等の特例の適用要件

- 小規模宅地等の特例の注意点

小規模宅地等の特例は、宅地の評価額を大幅に下げることができるため、相続税の節税効果が期待できます。相続財産に宅地が含まれている場合は、節税対策として「小規模宅地等の特例」の利用を検討してみましょう。ただし、適用するには満たすべき要件がいくつかあり、適用できるか判断に迷うケースもあります。

特例を適用できれば、納めるべき相続税額が数千万円単位で抑えられることもありますので、小規模宅地等の特例の適用要件に当てはまるか確認しておきましょう。

本記事では、小規模宅地等の特例の適用要件や必要書類、注意点をわかりやすく解説していきます。

目次

小規模宅地等の特例とは土地の評価額を最大80%減額できる制度

小規模宅地等の特例とは、一定要件を満たせば、相続した宅地(建物を建てる用の土地)の財産評価額を最大80%減額できる制度です。高額になることの多い土地の財産評価額を大幅に減額できることにより、相続税の負担を大幅に軽減できるのが小規模宅地等の特例です。

小規模宅地等の特例が設けられた背景

そもそも小規模宅地等の特例が設けられたのは、高額な相続税の負担があると、相続した配偶者や子どもが住んでいた土地を手放さなければならない状況が背景としてあったからです。小規模宅地等の特例では、減額できる土地の面積に上限が設けられていますが、金額には上限がありません。そのため、都心部のような地価が高く狭い土地を相続する場合にこの制度を利用すれば、大きな節税効果が期待できます。

小規模宅地等の特例を適用するメリット

小規模宅地等の特例を適用するメリットは相続税額を大幅に軽減できることです。

例えば、1億円の財産を1人の子どもが相続する際、現預金で財産を残す場合と不動産で財産を残す場合を比較すると下図のようになります。

現金で財産を残す場合の相続税額は1,220万円、不動産で残す場合は小規模宅地等の特例を適用できれば、相続税額は0円となります。このように財産の評価額が同じでも、財産の種類によって相続税額に1,000万円以上の差が出ることもあります。

小規模宅地等の特例の適用要件

小規模宅地等の特例が対象になる土地は、簡単にいうと、亡くなった人が「居住していた土地」「事業を営んでいた土地」「貸し出していた土地」になります。小規模宅地等の特例の適用要件により土地は4種類に分類され、限度面積の枠内で複数の土地に適用させることも可能です。

それぞれ誰がその土地を相続するか、その土地をどのような用途で利用するか、などによって要件がひとつずつ変わってきます。

小規模宅地等の特例の適用要件をまとめると、以下表のようになります。

■小規模宅地等の特例の適用要件や限度面積、減額の割合

| 対象となる宅地等 | 土地の適用要件 | 限度面積 | 減額の割合 |

|---|---|---|---|

| 特定居住用宅地等 | A.被相続人が住んでいた自宅の敷地 B.被相続人と生計を一にする親族の自宅の宅地 ※いずれかに該当 |

330㎡まで | 80% |

| 特定事業用宅地等 | A.被相続人の事業に用いていた宅地 B.被相続人と生計を一にする親族の事業に用いていた宅地 ※いずれかに該当。ただし、相続開始3年以内に事業用に使用しはじめた土地は含まれない。 |

400㎡まで | 80% |

| 特定同族会社事業用宅地等 | 被相続人および親族などが50%超の株式または出資を持つ会社の事業に用いていた宅地 | 400㎡まで | 80% |

| 貸付事業用宅地等 | 被相続人または生計を一にする親族の不動産貸し付け業、駐車場業、駐輪場業に用いていた宅地(相続開始前3年以内に新たに貸付事業用に使用し始めた土地は含まれない) | 200㎡まで | 50% |

この表を踏まえて、小規模宅地等の特例が対象になる土地ごとに、それぞれの相続税の評価額の計算方法を見ていきましょう。

特定居住用宅地等

「特定居住用宅地等」として減額を受けられる対象となるのは、まず被相続人または被相続人と生計を一とする親族が住んでいた土地でなくてはなりません。被相続人や、その親族が住んでいた場合には、「特定居住用宅地等」として小規模宅地等の特例の計算を行います。

次に、誰がその土地を相続するかによって要件が異なります。被相続人の配偶者が相続する場合には要件なしで特例の適用を受けることができます。

配偶者以外の親族がこの宅地を相続する場合は同居か別居か、別居の場合は持ち家か賃貸か等によってそれぞれ条件があります。

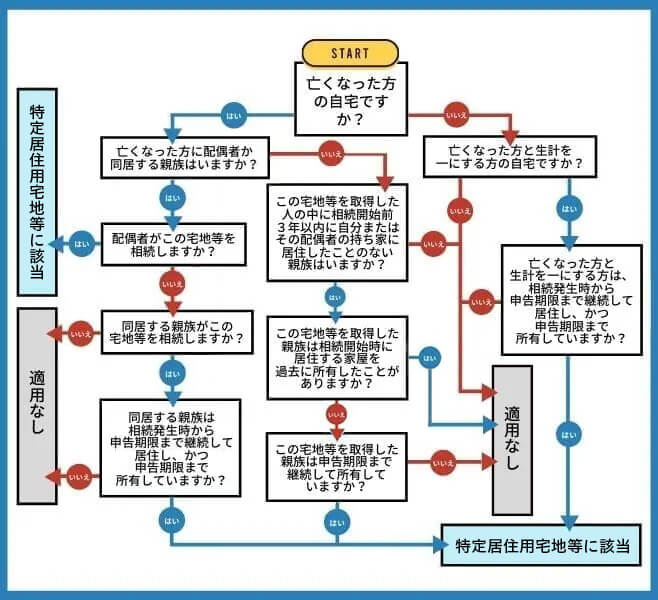

これらの条件をまとめ、「特定居住用宅地等」として小規模宅地等の特例を適用できるか判断できるフローチャートを用意しましたので、参考にしてください。

■特定居住用宅地等の判断用フローチャート

特定居住用宅地等の場合、限度面積は330㎡、減額割合は80%となります。

例えば、5,000万円の価値がある400㎡の宅地を相続した場合には、以下のように相続税評価額は1,700万円まで減額されます。

計算例

5,000万円−(5,000万円×減額割合80%×330㎡÷400㎡)=1,700万円

同居していた親族が宅地を相続する場合の条件

同居していた親族が特定居住用宅地等を相続する場合には、前の所有者が亡くなってから、相続税の申告期限が来るまで、継続的にその宅地上にある住宅に居住していなくてはなりません。

加えて、相続税の申告期限が来るまでは所有権を持ち続けている必要があります。

ただし、単身赴任等によって別の場所に住んでいた場合にも、要件を満たした場合、相続税の申告期限まで所有することで適用があります。

被相続人が住んでいた宅地または同一生計親族が住んでいた宅地

| 限度面積 | 330㎡ |

|---|---|

| 減額割合 | 80% |

| 適用要件 | |

|

①被相続人の配偶者

②同居親族

③上記以外の親族(被相続人と同居していなかった親族)

|

|

同居していなかった親族(家なき子)が宅地を相続する場合の条件(家なき子特例)

3年以上「自分の持ち家に住んでいない親族」であることが家なき子特例の条件です。

例えば、賃貸アパートなどに住んでいる人などがこれに該当するでしょう。

自分のマイホームを持っていない人に適用される特例という意味で、「家なき子特例」と呼ばれています。

家なき子特例の適用を受けるためには、下記のように厳しい条件をクリアする必要があります。

■家なき子特例の要件

| 要件 | 概要 |

|---|---|

| 被相続人に配偶者がいないこと | 被相続人が亡くなった時点で、すでに配偶者と離別もしくは死別している、もしくは被相続人が未婚の場合 |

| 被相続人に同居していた親族がいないこと | 被相続人が一人暮らし、もしくは相続人以外と同居していた場合 |

| 相続開始3年前までに相続人が持ち家に住んでいないこと | 相続開始の3年以上前から相続人が賃貸もしくは社宅暮らしである場合。また、投資用の物件を所有している場合は、相続開始3年以内にその物件に住んでいないこと、相続開始時に、相続人が居住している家屋を相続開始前のいずれの時においても所有したことがないこと |

| 相続した宅地を相続税の申告期限まで所有していること | 相続税の申告期限(被相続人が亡くなったことを知ってから10カ月)までは所有していることが条件 |

特定事業用宅地等

「特定事業用宅地等」とは、被相続人や同じ生計の親族の事業に使われていた宅地のことです。

被相続人やその家族が自営業の店舗等として宅地を使っていた場合、特定事業用宅地等として小規模宅地等の特例の適用を受けられます。

ただし、特定事業用宅地等として小規模宅地等の特例の適用を受けるためには、事業を引き継ぐ親族がその宅地の所有権を取得する必要があります。また、相続税の申告期限がくるまで事業を継続していなくてはなりません(所有権も相続税の申告期限まで持ち続けていないといけません)。

なお、特定事業用宅地等の場合、適用される限度面積は400㎡、減額割合は80%となります。

例えば、6,000万円の価値がある500㎡の宅地を相続した場合には、以下のように相続税評価額は2,160万円まで減額してもらうことができます。

計算例

6,000万円−(6,000万円×減額割合80%×400㎡÷500㎡)=2,160万円

| 限度面積 | 400㎡ |

|---|---|

| 減額割合 | 80% |

| 適用要件 | |

|

①事業承継要件 被相続人の事業を相続税の申告期限までに引き継ぎ、またその期限まで事業を営んでいること。 ②保有継続要件 その宅地を相続税の申告期限まで保有していること。 |

|

特定同族会社事業用宅地等

「特定同族会社事業用宅地等」とは、親族が50%以上の株式を有するオーナー企業が事業用に使っている宅地です。

特定同族会社事業用宅地等の限度面積と減額割合は、前述した特定事業用宅地等と同じで、限度面積は400㎡、減額割合は80%です。

| 限度面積 | 400㎡ |

|---|---|

| 減額割合 | 80% |

| 適用要件 | |

|

|

貸付事業用宅地等

「貸付事業用宅地等」とは、被相続人やその家族が不動産投資等に使っていた宅地のことをいいます。

ここでいう不動産投資というのは、住宅アパートの貸付や駐車場や駐輪場などの事業のことです。

ただし、どのような形で不動産投資を行なっていたかによって適用条件が微妙に異なるので注意が必要です。

貸付事業用宅地等の場合、限度面積は200㎡、減額割合は50%となります。

例えば、1億円の価値がある500㎡の宅地を相続した場合には、以下のように相続税評価額は8,000万円まで減額してもらうことができます。

計算例

1億円−(1億円×減額割合50%×200㎡÷500㎡)=8,000万円

被相続人の貸付事業用宅地または同一生計親族の貸付事業用宅地

| 限度面積 | 200㎡ |

|---|---|

| 減額割合 | 50% |

| 適用要件 | |

|

|

小規模宅地等の特例を適用できるケースとできないケース

小規模宅地等の特例の適用要件や相続税への影響などを紹介してきましたが、実際に適用できるかどうかを迷うケースも少なくありません。また、適用できるケースとできないケースで一概に分けることはできません。そのため、特に判断が難しいよくある事例をいくつかご紹介します。

小規模宅地等の特例が適用できるか判断が難しいケース

- 二世帯住宅の場合(特定居住用宅地等)

- 老人ホームに入所していた場合(特定居住用宅地等)

- 青空駐車場の場合(貸付事業用宅地等)

- 事業を変えたり辞めたりする場合(特定事業用宅地等)

二世帯住宅の場合(特定居住用宅地等)

同じ家の中で親世帯と子ども世帯が一緒に暮らす二世帯住宅に住んでいて、親が亡くなった場合、土地やその上に建つ建物の登記の状況によって、適用できる場合と適用できない場合があるので注意が必要です。

よくあるケースとして、父親名義の土地に親世帯と子ども世帯が二世帯住宅で暮らしていることが挙げられます。

このケースでは、建物の登記が父と子どもの共有となっているのであれば、その土地全体に小規模宅地等の特例を適用することができますが、面積を持分で按分します。

しかし、建物が親世帯と子ども世帯で区分所有登記となっている場合、小規模宅地等の特例を適用することはできません。ただ、生計を共にしている場合は子ども世帯の敷地のみ適用対象となります。

老人ホームに入所していた場合(特定居住用宅地等)

被相続人が住んでいた自宅の敷地は小規模宅地等の特例の適用対象となりますが、被相続人が亡くなる前に老人ホームなどの施設に入所して、自宅が空き家になっていた場合はどうなるのでしょうか。

高齢になるにつれ、身体が不自由になることに備えて老人ホームに入所していた場合は、自宅に住んでいなかったからといって小規模宅地等の特例を適用できないとするのは、あまりにも不合理です。

そのため、元気なうちに老人ホームに入所した場合であっても、被相続人が亡くなる直前までに要介護認定等を受け、老人福祉法等に規定する特別養護老人ホームなどに入居していた状態で亡くなったのであれば、入所前に住んでいた自宅の敷地について小規模宅地等の特例の適用対象とすることが認められています。

青空駐車場の場合(貸付事業用宅地等)

相当数の砂利を投入している駐車場、アスファルト敷、塀やフェンスなどの構築物を設置している駐車場の敷地は、建物又は構築物の敷地として使用している土地として小規模宅地等の特例の適用が認められます。

砂利がところどころしかなく、土が見えてしまっているような場合は構築物として認められず適用は難しいため、駐車場はしっかりと整備しておきましょう。

事業を変えたり辞めたりする場合(特定事業用宅地等)

被相続人が営んでいた事業の店舗や事務所の敷地をそのまま使用するために相続した場合、小規模宅地等の特例が適用できます。ただし、引き継いだ事業を相続後すぐに別の事業に変えたり、事業自体を辞めたりする場合は、小規模宅地等の特例を適用することはできません。

相続後すぐに違う事業を行いたいのであれば、相続が発生する前から新しい事業を開始しておく必要があります。もし、相続が先に発生してしまったのであれば、少なくとも相続税の申告期限までは、以前の事業を継続するようにしましょう。

小規模宅地等の特例を受けるために必要な書類

相続税の申告において、小規模宅地等の特例の適用を受けるためには、申告書に添付しなければならない必要書類がいくつかあります。

相続税申告をする全員に求められる提出書類は、以下のとおりです。

小規模宅地等の特例を受けるために必要な書類

- 被相続人のすべての相続人を明らかにする戸籍の謄本、または図形式の法定相続情報一覧図

- 遺言書の写しまたは遺産分割協議書の写し

- 相続人全員の印鑑証明書(遺産分割協議書に押印したもの)

上記3つの書類は、小規模宅地等の特例の適用を受けない場合も提出が必要となるため、ご注意ください。

ほかにも、小規模宅地等の特例の適用を受ける人の状況によっては、追加で提出しなくてはならない書類があります。例えば、家なき子特例に該当する場合には、居住していた家屋が要件を満たすことを証明する登記事項証明書などの書類が必要です。また、被相続人が老人ホームなどに入居していた場合は、介護保険の被保険者証の写しなどの書類を提出しなければなりません。相続税の申告の際に漏れなく書類を添付しておきましょう。

小規模宅地等の特例の注意点

小規模宅地等の特例を適用する際に注意点がいくつかあります。以下3つを考慮しないと特例が適用されない場合があるので、特に注意しましょう。

小規模宅地等の特例の注意点

- 分割が決まらないと適用できない

- 土地を売却せずに所有しておいた方がいい

- 特例を使うなら相続税の申告が必要になる

分割が決まらないと適用できない

相続税申告の期限は相続発生から10カ月以内です。しかし、誰が土地を相続するか決定していないと小規模宅地等の特例は適用できません。

相続税の申告では、相続財産の把握、相続人同士での話し合い、書類の準備など、やるべきことがたくさんあります。

「10カ月以内に小規模宅地等の特例対象の土地を誰が相続するか決まらない」という人は、1日でも早く税理士へ相談してみましょう。相続税に詳しい税理士なら、適切な申告手続きができるようサポートしてもらえます。

土地を売却せずに所有しておいた方がいい

小規模宅地等の特例では、「相続税の申告期限まで土地を所有していること」が適用要件になっているケースがあるので注意してください。将来的に土地を売却するつもりだったとしても、相続税の申告期限である10カ月間は、土地を売却せずに所有しておきましょう。

特例を使うなら相続税の申告が必要になる

小規模宅地等の特例を使う際の注意点として、たとえ相続税が0円だったとしても相続税の申告が必要になることが挙げられます。相続税には、相続人が誰でも受けられる相続税の基礎控除があります。法定相続人が1人の場合は、相続財産が基礎控除額の3,600万円以下なら相続税はかかりません。原則として、相続税がかからないときは相続税の申告は必要ありませんが、特例を適用したことにより相続税が0円になる場合は必ず税務署への申告が必要になります。

また、相続税の申告は相続が発生した日から10カ月以内に行わなくてはなりません。申告は相続人が行うため、必要な手続きは関連記事も併せて確認しておきましょう。

小規模宅地等の特例を利用するなら税理士に早めに相談しよう

小規模宅地等の特例は、相続した宅地の財産評価額を最大80%減額できる制度です。小規模宅地等の特例を適用すると、相続税の負担を大幅に減らすことができますが、適用に際して計算が複雑になるなど、注意を要するようなケースもあります。

また、小規模宅地等の特例を適用して相続税が0円になっても、相続税の申告は期限内に行わなくてはなりません。申告期限を過ぎてしまうと、加算税や延滞税といったペナルティが課せられます。

相続税の申告・納付をミスなく、期限内に行うには税理士に依頼すると安心です。ベンチャーサポート相続税理士法人では、親身でわかりやすい説明をモットーとして無料相談から受け付けています。初めて相続税の申告を行う方もお気軽にご相談ください。

小規模宅地等の特例に関するよくあるQ&A

小規模宅地等の特例は要件が難しく疑問点も多いです。

ここからは、小規模宅地等の特例に関するよくある質問とその答えについて解説していきます。

小規模宅地等の特例とは何ですか?

小規模宅地等の特例とは、一定要件を満たせば、相続した宅地(建物を建てる用の土地)の財産評価額を最大80%減額できる制度です。遺産の評価額が大きいほど、相続税の負担額も大きくなります。そのため、宅地の評価額を大幅に下げることで、相続税の負担を軽くするのが小規模宅地等の特例です。

小規模宅地等の特例の具体例は?

小規模宅地等の特例を適用できれば、不動産を相続した場合の評価額を最大80%軽減できます。例えば、1億円の財産を1人の子どもが相続するにあたって、現預金で財産を残す場合と不動産で財産を残す場合、小規模宅地等の特例を適用できれば相続税額は0円となります。一方、現金で財産を残す場合の相続税額は1,220万円です。財産の評価額が同じでも、どのような形で相続するかによって相続税に1,000万円以上の差が出ることもあるので注意しましょう。

小規模宅地等の特例が使えないケースは?

小規模宅地等の特例が使えないケースとして、相続税の申告期限の前に土地を売却する、青空駐車場のままになっている、二世帯住宅の建物が親世帯と子ども世帯で区分所有登記されているといったケースが挙げられます。軽減額が大きい分、適用要件は細かいので相続税に詳しい税理士に相談しておくと安心です。

相続人でない孫に土地を贈与した場合に利用できる?

相続人でない孫に土地を贈与した場合でも小規模宅地等の特例を利用できます。ただし、孫が支払う相続税は、代償相続となるケースを除き2割加算になるので注意が必要です。また、相続人である両親の家に住んでいる孫は小規模宅地等の特例は適用できないので注意してください。

2割加算を踏まえた上で、孫に土地を贈与するかどうか検討しましょう。

相続人が取得した土地で転業した場合も利用できる?

小規模宅地等の特例は、事業の同一性があると判断できる場合は、特例が適用されるケースもあります。

転業した場合は適用対象外になる可能性が高いので、相続について詳しい税理士に相談してみましょう。

生前贈与を行うと小規模宅地等の特例を受けられなくなる?

相続税対策の基本は、生前に遺産として残す財産をできる限り家族に分配しておくことです。そのため、生前贈与で財産を分け与えるということがよく行われます。

しかし、小規模宅地等の特例を適用できる宅地を生前贈与すると、小規模宅地等の特例を使えなくなるので注意が必要です。小規模宅地等の特例を利用したほうが、贈与税を負担して生前贈与を行うよりも節税効果が高くなることが多いため、安易に生前贈与を選択しないようにしましょう。