この記事でわかること

- 遺産分割協議とはなにかがわかる

- 遺産分割協議をするときの注意点や期限がわかる

- 遺産分割協議の進め方がわかる

相続が発生した場合、被相続人が残した財産を「誰がどのように分けるのか」を決める必要があります。

遺言書がある場合は遺言書の内容に沿って遺産分割を行いますが、遺言書がない場合は相続人同士が「遺産分割協議」をして遺産の分割方法を決めることができます。

遺産分割協議にはいくつかの手順やルールがあり、場合によっては遺産分割協議のやり直しが発生してしまうこともあるため注意しなければなりません。

この記事では、遺産分割協議とは何か、遺産分割協議の流れや注意点、期限について解説します。

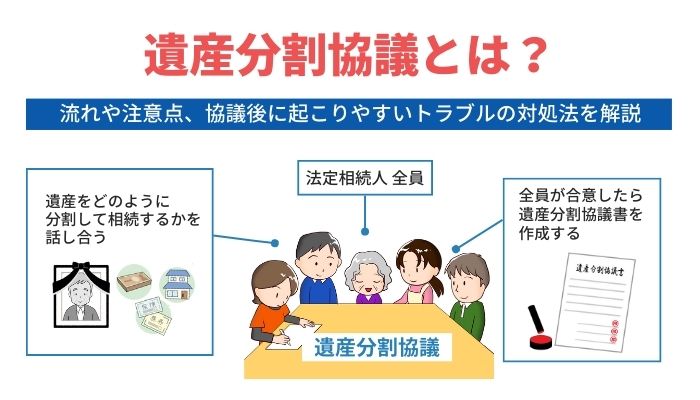

遺産分割協議とは

遺産分割協議とは、被相続人(故人)の財産を法定相続人がどのように分けるか話し合うことです。

法定相続人とは民法で定められた範囲の相続人のことで、被相続人の配偶者や子ども、両親などです。

状況によっては、被相続人の兄弟姉妹が法定相続人になることもあります。

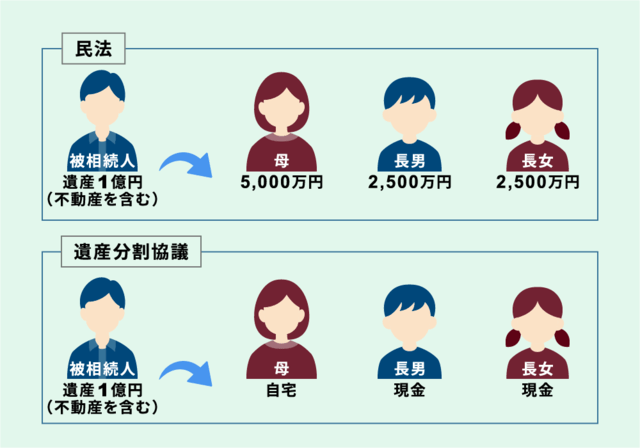

相続する際は、遺言書があればその遺言書のとおりに分割し、遺言書がなければ法定相続分のとおりに分けるのが原則です。

ただし、相続人全員が合意し遺産分割協議が成立すれば、誰がどの資産をどのような割合で遺産分割しても問題はないため、遺産分割方法の一つとして用いられています。

遺産分割協議の期限

遺産分割協議について期限はありません。

相続が発生してから5年後あるいは10年後といった時期に、ようやく遺産分割協議が成立するといった事例も実際にあります。

遺産分割は相続人にとって一大事であり、すべての相続人が同意しなければ成立しないため、時間がかかることがあるのです。

ただ、遺産分割協議には期限がなくても、相続税の申告期限は相続が発生した日の翌日から10ヶ月以内とされています。

遺産分割協議が成立しなければ相続税額も確定しないため、遺産分割協議が成立しないことで相続税の申告が期限後になってしまいます。

また、相続税の特例が適用できないため、遺産分割協議が成立しないことにより税負担が増えてしまうことも起こり得るのです。

遺産分割協議は必ず必要?

相続が発生した時に遺言書があれば、その遺言書にしたがって遺産分割を行うため、遺産分割協議は行いません。

また、法定相続人が1人の場合は、遺産を分ける必要がないため、遺産分割協議は不要です。

さらに、遺産の内容が預貯金や現金だけで、相続税の申告義務がない場合は、遺産分割協議を行う必要はありません。

遺産分割協議の流れ・手順

遺産分割協議は一般的には、被相続人(亡くなった人)の遺言書がなく、かつ相続人が自分たちで自由に遺産の分け方を決めたい場合に行うものです。

遺産分割協議が有効に成立するためには法定相続人全員がその内容に合意する必要です。

できればすべての相続財産につき一度に済ませた方がよいため、遺産分割協議は手順を踏んで1つずつ進めていきましょう。

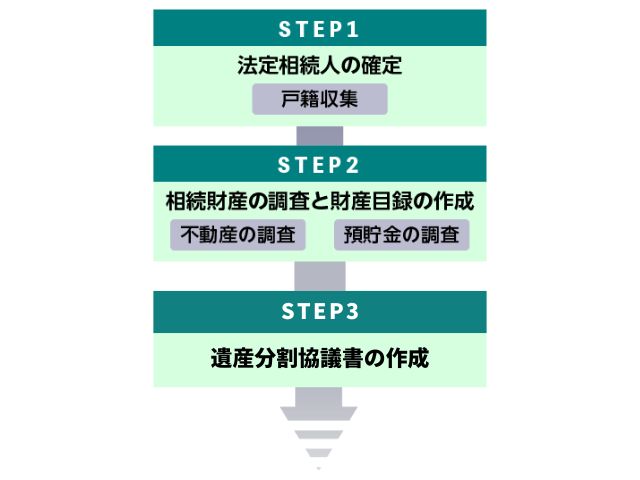

STEP1 法定相続人の確定

最初にやらなくてはならないのは「法定相続人の確定」です。

相続人は3人しかいない、などと思い込んでいても、たまに自分たち兄弟の知らない異母、異父兄弟などが出てくることもあるのです。

中には結婚前の子供の存在や前妻との子供の存在を隠している親もおり、「まさか父に自分たち以外の子供がいるなんて思わなかった」と驚く人もいます。

相続手続き全般において、戸籍によって法定相続人をもれなく確認するという作業は欠かせないものであり、全部の手続きに先だって行うべきものです。

STEP2 相続財産の調査と財産目録の作成

次に(もしくは戸籍収集と同時並行で)行わなければならないのが、相続財産の調査と財産目録の作成です。

遺産分割協議後に新たな相続財産が出てきた場合は、再度遺産分割協議をしなければならなくなるでので、確実におこなう必要があります。

また、相続財産は、プラスの財産だけでなくマイナスの財産も調査しましょう。

| 金融資産 | 現金や預貯金、海外財産、有価証券(公社債、上場株式、非上場株式、投資信託等) |

|---|---|

| 不動産 | 家屋(貸家も含む)、宅地(貸家建付地も含む)、農地、山林など |

| 不動産上の権利 | 借地権、地上権など |

| 動産 | 自動車や貴金属、宝石、骨董品などの家財 |

| その他 | リゾート会員権やゴルフ会員権、著作権、商標、特許権など |

| 借金 | 住宅ローン等の借入金、未払金など |

|---|---|

| 保証債務 | 保証人、連帯保証人としての地位 |

| 公租公課 | 未払いの所得税や固定資産税、住民税など |

| 葬式費用 | 通常の通夜、葬儀会社や寺に支払う葬式費用一式 ※香典返しや初七日、四十九日などの法要費用は除く |

| その他 | 損害賠償債務など |

STEP3 遺産分割協議書の作成

遺産分割協議が成立したら、その内容ですべての相続人が合意したことを明らかにするため、遺産分割協議書を作成します。

遺産分割協議書は遺産の名義変更や相続登記など、様々な相続手続きを行う際に必要になるため、遺産分割協議を行った場合はできるだけ速やかに作成するようにしましょう。

なお、遺産分割協議書には、遺産の内容と誰がどの遺産を相続したのかがわかるように記載します。

また、相続人と被相続人についても、他の人と混同してしまわないように、生年月日や本籍地、死亡した日などを記載します。

さらに、遺産分割協議により遺産を相続しなかった相続人がいる場合も、自身の相続分がゼロであることに同意していることを明らかにするため、遺産分割協議書に署名・押印しなければなりません。

詳しくは下記の記事を参照してください。

遺産分割の方法

遺産分割とは、亡くなった方が保有していた遺産を相続人で分けることですが、その分け方にはいくつかの方法があります。

日常的にはあまりなじみのない方法もあるため、その方法をよく確認しておく必要があります。

現物分割

現物分割とは、遺産として実際に存在している1つ1つの財産を、そのままの形で相続人で分けることです。

土地や建物などの遺産を、そのままの形で相続登記して相続人の名義に変更するのは、典型的な現物分割の例です。

また、1,000万円の預貯金をそのまま1人の相続人が相続する場合、あるいは2人の相続人が500万円ずつ相続する場合も、現物分割となります。

遺産分割の際に、誰がどれだけの遺産を相続するか決めるだけであり、遺産分割にそれ以上の手間はかかりません。

代償分割

代償分割とは、遺産を受け取った相続人が、あまり遺産を受け取ることのできなかった相続人に対して代償金と呼ばれる現金を支払う分割方法です。

各相続人の相続分はあくまで目安ではあるものの法律で定められており、その相続分に近い割合になるようにしようとすることがあります。

しかし、遺産の中には不動産や被相続人がえい経営していた会社の株式など、複数の相続人で分割するのになじまないものもあります。

そのため、遺産としては1人で相続し、相続した人が代わりに代償金を払うという方法を取ることができます。

換価分割

換価分割とは、遺産をお金に換える(換価)、つまり売却して収入を得た後、その収入金額を相続人で分ける分割方法をいいます。

換価分割が行われるのは、遺産をそのままの形では分割しにくいためです。

そこで、遺産を売却してお金に換えた後、そのお金を相続人が分割することで、より公平に、不平不満が出にくい遺産分割が可能となります。

土地や建物などの不動産、株式などの有価証券は、金額が大きい一方で分割しにくいものがあるため、換価分割が行われることがあります。

共有分割

共有分割とは、1つの遺産を複数の相続人で共有する分割方法のことです。

共有することのできる財産は、土地や建物などの不動産であり、一般的には不動産についてのみ、共有分割の対象となります。

例えば、1筆の土地を2人の相続人が共有する場合、その土地を物理的に2筆に分けて相続することもできます。

しかし、分筆するためには費用がかかるうえ、どこで境界線を引くかによりその財産価値に差が出ることもあります。

そこで、物理的には分けず、所有権だけをそれぞれ2分の1といった割合で表すこととするのが共有分割です。

遺産分割協議をするときの注意点

遺産分割協議は、相続が発生した場合に遺言がなければ、ほとんどの場合で必要な手続きです。

そのため、遺産分割協議を行うことになる人はかなり多くいます。

遺産分割協議は、すべての相続人が参加して話し合いを行えばよく、特に難しい手続きではないと考えることができます。

しかし、実際に遺産分割協議を実施する際には、いくつもの注意点があります。

中には、注意点を無視して遺産分割を行うと、取り返しのつかないことになってしまうこともあるため、注意しましょう。

遺産分割協議は原則やり直しできない

遺産分割協議が成立して遺産分割協議書を作成した後に、すべての相続人が遺産分割協議のやり直しで合意することがあります。

熟慮した結果、より良い遺産分割の方法が見つかった場合や、新たな事情が発生してやり直す必要が出た場合です。

このような場合、遺産分割協議をやり直すことはできます。

ただし、最初の遺産分割協議が有効に成立している場合、最初の遺産分割協議と後の遺産分割協議の内容で差が出た部分については、税務上は贈与や交換にあたります。

贈与にあたると判断される場合は、贈与税がかかる可能性があります。

また、交換にあたると判断された場合は譲渡所得が生じているため、確定申告をしなければなりません。

遺産分割協議のやり直しは、非常に手間がかかるうえ、税負担が増える可能性があります。

また、遺産分割協議のやり直しに反対する相続人がいると、後から行った遺産分割協議は有効に成立しません。

そのため、遺産分割協議のやり直しには大きなリスクが伴うのです。

借金は遺産分割協議の対象外

遺産の中に借金がある場合、その借金についても遺産分割協議でだれが引き継ぐかを決定することが多くあります。

実務的には、借金を引き継いだ人は、その分他の遺産を多く相続するようにし、差引で考えた時に不公平がないようにします。

ただし、これはあくまでも形式的なものであり、債権者の同意なしに特定の相続人が借金を引き継ぐことはできません。

遺産に含まれる借金は、相続人が法定相続分にしたがって負担するものとされており、相続放棄しない限り、その負担から自動的に免れることはできません。

遺産分割協議で借金を引き継がないようにするためには、相続放棄するか、債権者である金融機関などの同意を得る必要があります。

遺産分割をしない選択もできる

相続が発生した場合、絶対に遺産分割協議をしなければならないわけではありません。

場合によっては、遺産分割協議を行わないという選択肢もあります。

法定相続人が1人だけの場合は、そもそも遺産分割協議が必要ないため、遺産分割協議は行われません。

また、相続人が複数いる場合でも遺言書がある場合には、遺言書のとおりに遺産分割が行われるのが原則であり、遺産分割協議は行われません。

さらに、すべての不動産を法定相続分に分ける場合は、遺産分割協議書がなくても相続登記ができるため、遺産分割協議を行わない場合もあります。

行方不明者を無視して遺産分割協議はできない

相続人の中に行方不明者がいる場合、そのままの状態で遺産分割協議を行っても、有効に成立しません。

行方不明の人も相続人であることから、すべての相続人の同意が得られたこととならないためです。

もし相続人の中に行方不明者がいて、遺産分割協議が成立しない場合は、相続人から除外するための手続きが必要です。

行方不明となってから7年が経過している場合は、裁判所に失踪宣告の申し立てを行う必要があります。

また、7年が経過していない場合は、家庭裁判所に不在者財産管理人の選任を申し立てることで解決します。

遺産分割協議後の新たな遺産は修正申告が必要な場合もある

遺産分割協議が滞りなく終わった後で、新たな遺産が出てくることも時々あります。

本来は、最初から「もし上記以外に被相続人名義の遺産の存在が判明した場合、相続人誰々に帰属する」と書いておくことが一番よいのですが、この記載を忘れた場合であっても漏らしていた遺産についてのみ協議をすることができます。

そのような場合、前回の遺産分割協議で漏れていた旨を書いても良いのですが、そのことを書かずに単独の遺産分割協議書として作成しても差し支えありません。

ただ、相続税の申告をすでに済ませていた場合は修正申告等が必要になることに注意しましょう。

遺産分割協議後に遺言書が出てきたらやり直しが必要な場合もある

まず、遺言書の記載内容は民法で定められた相続分に優先し、尊重されなくてはならないことが原則です。

遺言書の内容を確認しても、法定相続人全員が既に終わっている遺産分割協議の内容で問題ないと考えているのであればそれを維持することもできます。

ただ、1人でも反対者が出てきてしまえば遺産分割協議をやり直さなくてはならないことになるため、遺言書が出てきた時点で最初に法定相続人全員への意思確認を行いましょう。

また、法定相続人の意思に関わらず再協議をしなければならないのは、遺言書の中で法定相続人以外への第三者への遺贈を希望する内容が書かれていた場合です。

こうなってくると法定相続人だけの問題ではなくなってくるため、基本的には遺贈の部分を尊重しつつ残りの部分の分割を法定相続人間で話し合うことになります。

まとめ

相遺産分割協議をする際は、事前に遺言書の有無、相続人や相続財産を正確に把握しておく必要があります。

遺産分割協議後に遺言書が出てきたり、新たな相続財産が見つかったりした場合は、遺産分割協議のやり直しが必要になることもあるので慎重に行いましょう。

また遺産分割協議をきっかけに相続トラブルに発展し、親子・兄弟関係が断絶してしまうこともあります。

相続人だけでの話し合いはリスクが大きい、第三者を交えて遺産分割協議をしたいという場合は、弁護士への相談がおすすめです。

専門家に依頼することで円満に遺産分割できる可能性が高くなります。