この記事でわかること

- 相続手続きの流れとやるべきことの一覧表

- 相続手続きごとの必要書類と期限

- 専門家に依頼するときの順番と選び方

ご家族や大切な人が亡くなったとき、さまざまな遺産相続手続きを行う必要があります。

相続手続きを行わなかったり、期限に間に合わなかったりすると、相続人の不利益やペナルティを受ける恐れがあるので注意が必要です。

相続手続きでは、税務署や法務局、金融機関などへ提出する書類が数多くあります。漏れなく相続手続きを行うためにも、やるべきことや期限などを整理して把握しておきましょう。

本記事では、身内が亡くなった日以降に行わなければならない相続手続きの流れや必要書類、注意すべき期限についてわかりやすく解説します。

目次

相続手続きの流れと期限の一覧表

相続開始日は、被相続人が亡くなった日です。相続手続きは、この相続開始日(被相続人の死亡日)から始まります。相続手続きには期限が決まっているものや、順番に行わないと次の手続きができないものがありますので、必要な手続きと期限を流れに沿って見ていきましょう。

なお、期限はあくまで目安ですが、期限を過ぎてしまうとトラブルになる場合があります。できるだけ早いタイミングで手続きを済ませてください。

| 相続開始からの期限 | 相続手続きと行う順番 |

|---|---|

| 7日以内 | ・死亡診断書の取得 ・死亡届の提出 ・火葬許可証の取得 |

| 10~14日以内 |

・年金受給停止の手続き ・国民健康保険証の返却 ・介護保険の資格喪失届 ・世帯主の変更届 |

| なるべく早く |

・健康保険証の返却 ・遺言書の調査・検認 ・相続人の確定 ・被相続人の財産調査▲ ・遺産分割協議と遺産分割協議書の作成▲ ・不動産の名義変更登記▲ ・葬祭費・埋葬料・高額医療費・生命保険の請求 |

| 3カ月以内 | ・相続放棄または限定承認 ・相続の承認または放棄の期間の伸長▲ |

| 4カ月以内 | ・故人の所得税の確定申告(準確定申告)▲ |

| 10カ月以内 | ・相続税の申告▲ |

| 1年以内 | ・遺留分侵害額請求▲ |

| 5年以内 | ・遺族年金の受給申請 ・相続税の税務調査▲ |

▲:専門知識がないと難しい手続き

相続開始日から7日以内に必要な手続き

相続開始日から7日以内に行うのは、被相続人が死亡した証明と火葬・埋葬に関する手続きです。必要な書類は以下のとおりです。

死亡日より7日以内に手続きが必要な書類

- 死亡診断書

- 死亡届

- 火葬許可証(死体埋火葬許可証)

死亡診断書を取得する

「死亡診断書」は、死亡を確認した医師に発行してもらいます。突然死や事故死などの場合は警察による検視後、「死体検案書」が発行されます。いずれの書類も人の死亡に関する医学的・法律的証明の書類です。死亡診断書や死体検案書がなければ、火葬・埋葬ができないだけでなく、公共料金の支払いや年金受給などで困ることがあるので、はじめに取得しておきます。取得したらその後の手続きでも使えるよう、コピーを5部ほどとっておきましょう。

死亡届の提出と火葬許可証を取得する

「死亡届」は死後7日以内に亡くなった人の死亡地か本籍地、または届出人の所在地の役所に提出します。書類は市区町村役場や病院などに備えられています。

また、死亡届と一緒に埋火葬許可申請書を提出し、ご遺体を火葬するための「火葬許可証(死体埋火葬許可証)」を取得します。火葬許可証は火葬場に提出しなければならないので、火葬まで保管してください。

なお、死亡届の届出人になれるのは、親族、同居人、家主、地主、家屋管理人、土地管理人、後見人などの亡くなった人と関係がある人です。葬儀社によっては、死亡届や火葬許可証などの手配を代行してもらえます。

死亡から7日以内という期限に届出が遅れてしまうと、正当な理由がない場合には5万円以下の過料がかかるので注意しましょう。

相続開始日から10~14日以内の手続き

相続開始日から10~14日以内の手続きでは、被相続人が死亡したことにより必要となる届出を行います。主に年金や保険、世帯主の変更などで、以下のとおりです。

相続開始日から10~14日以内の手続き

- 年金受給停止の手続きを行う

- 国民健康保険や介護保険の喪失届を提出する

- 世帯主の変更届を行う

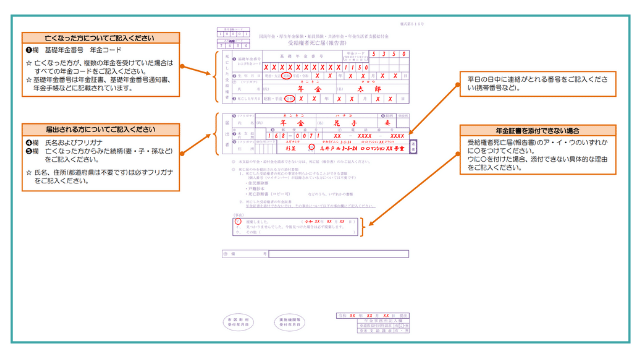

年金受給停止の手続きを行う

亡くなった人が年金受給者であれば、受給停止手続きを行います。厚生年金は死亡後10日以内、国民年金は死亡後14日以内に、住民票の住所地管轄の年金事務所または街角の年金相談センターで行う必要があります。

手続きに必要な書類は、年金証書、死亡診断書、戸籍謄本などです。年金証書が見つからない場合は、社会保険事務所に紛失届、紛失事由書を提出します。

なお、年金の支払いは2カ月ごとなので、直前の受給から死亡するまでの年金が未払いになっていることがあります。未払い年金がある場合には給付の請求も行いましょう。未払い年金は相続人の一時所得となります。

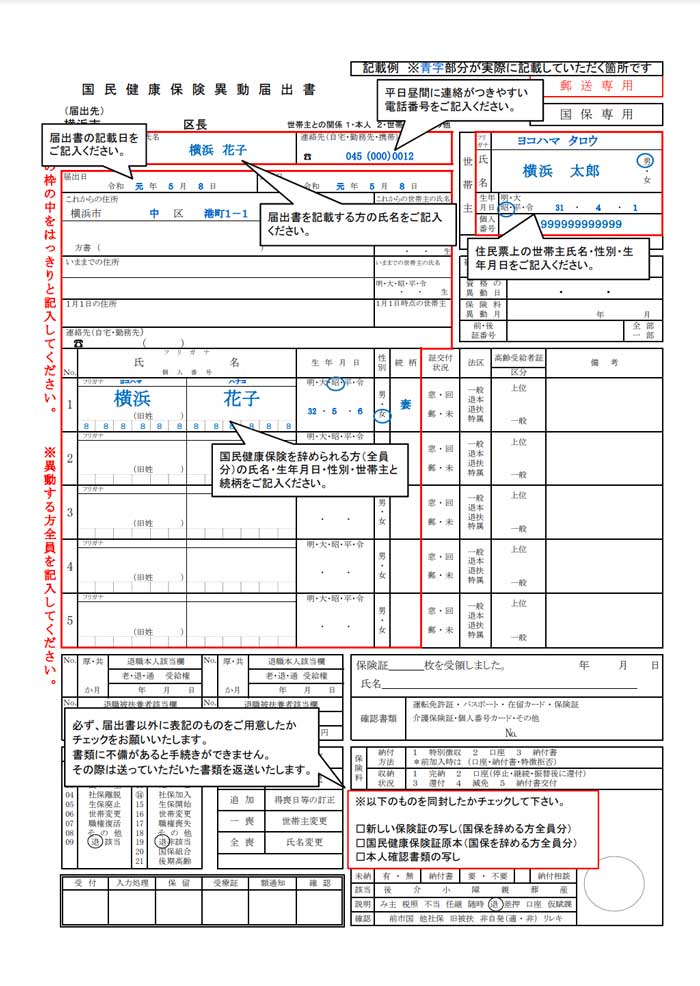

国民健康保険や介護保険の喪失届を提出する

被相続人が国民健康保険や介護保険に加入していた場合は、死亡日から14日以内に「国民健康保険資格喪失届(国民健康保険異動届出書)」と「介護保険の資格喪失届」を市区町村役場に提出しなければなりません。また、被相続人が75歳以上の場合は「後期高齢者医療資格喪失届」も提出します。各喪失届を提出する際に、健康保険証や介護保険被保険者証、後期高齢者医療被保険者証を返却しましょう。

なお、65歳以上の人が亡くなった場合、未納保険料がある場合には相続人に請求され、反対に納めすぎの場合には相続人に還付されます。未納保険料は相続財産から差し引くことのできる債務控除であり、保険料の還付は未収金として相続財産となります。

世帯主の変更届を行う

住民票から抹消する手続きは、死亡届の提出により自動的に処理されますが、被相続人が世帯主であった場合、世帯主変更届の提出が必要となります。住民票の世帯主が亡くなった場合は、世帯主を変更するため、死亡日から14日以内に「世帯主変更届」を亡くなった人が住んでいた市区町村役場に提出します。ただし、残された世帯員が1人の場合、もしくは残された世帯員が15歳未満の子どもとその親権者の2人の場合は、新しい世帯主が明確であるため、世帯主変更の届出は必要ありません。

また、住民登録が抹消された住民票を「住民票の除票」と呼び、不動産の登記や相続税の申告の際に必要となります。

なるべく早く行う相続手続き

相続手続きの中には期限は定められていませんが、他の手続きに影響するので、なるべく早く手続きする方がよいものがあります。

なるべく早く行う主な手続きは、以下のとおりです。

なるべく早く行う相続手続き

- 健康保険証の返却

- 遺言書の調査・検認

- 相続人の確定

- 被相続人の財産調査

- 遺産分割協議と遺産分割協議書の作成

- 不動産の名義変更登記申請

- 葬祭費・埋葬料・高額医療費・生命保険の請求

健康保険証の返却

被相続人が会社員で健康保険に加入していた場合は、死亡日から5日以内に「健康保険・厚生年金保険被保険者資格喪失届」を会社経由で年金事務所に提出する必要があります。基本的には会社側で手続きを行うため、勤務先に連絡しなければなりません。残された家族が故人の健康保険の扶養に入っていた場合、保険証が使えなくなりますので注意しましょう。

遺言書の調査・検認

遺言書が見つかった場合、裁判所に遺言書の形状や状態を確認してもらう「検認申し立て」手続きを行います。検認申し立て後、検認期日に裁判所において、申立人である相続人等の立ち合いのもと、裁判官が遺言書を開封の上、遺言書を検認します。検認をせずに遺言書を勝手に開封すると、過料と呼ばれる罰金のようなものがありますので注意しましょう。

検認手続きを行う裁判所は、被相続人の死亡当時の住所地を管轄する家庭裁判所となります。所定の収入印紙や郵便切手などを用意するほか、添付書類として検認申立人、遺言者・相続人などの戸籍謄本等も揃えなければならないので、予め管轄裁判所に必要書類の確認をしておいたほうがスムーズです。検認手続きが終了すると、遺言書の原本に「検認済み」と表示されて提出者に返還されますので、その遺言書で不動産の登記手続などを進めていくことになります。

なお、遺言書には被相続人本人が作成した「自筆証書遺言」「秘密証書遺言」と、公証人役場にて作成してもらった「公正証書遺言」があります。自筆証書遺言や秘密証書遺言の場合は検認申し立てを行いますが、公証人役場で認証してもらっている公正証書遺言は証拠能力が十分あるため、検認手続きは不要です。

相続人の確定

遺言がない場合は、相続する人を調査して確定させます。相続する人は民法によって定められており、法定相続人と呼びます。

法定相続人を調査するには、被相続人の出生から死亡までの途切れのない戸籍謄本を取ることが必要です。戸籍上では前妻との間に子どもがいたり、認知している子どもがいたりすることがあるかもしれません。法定相続人の調査が不十分なまま遺産分割を進めると、すべてやり直しになる可能性があるので注意してください。

まず、被相続人の最後の戸籍謄本(死亡の事実とその年月日が記載されているもの)を本籍地の市区町村役場で取得し、ここから遡っていきます。

「現在のものを取ったら生年月日も死亡日も書かれているからこれで足りる」と思うかもしれませんが、そうではありません。

役所による戸籍の改製(コンピューター化や法律改正などを原因として作り直されること)、結婚、転籍、養子縁組などさまざまな要因で移動している被相続人の戸籍の変遷をすべて追いかけて法定相続人が誰かを確定します。80代くらいで亡くなった人であれば、戸籍は平均5~6種類は出てきます。

なお、市区町村役場が遠方の場合は郵送でも取り寄せられますが、被相続人が転籍を繰り返していると、すべての市区町村役場からの取り寄せは大変です。時間も手間もかかる作業ですし、漏れがないようにするためにも専門家に取得代行を依頼するのもひとつの方法です。

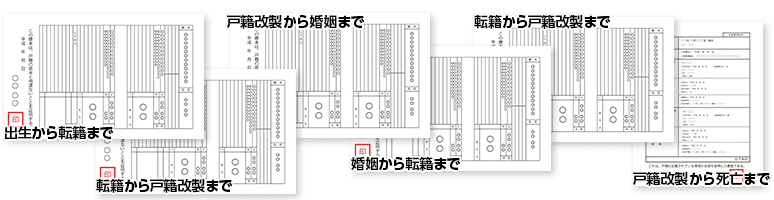

■出生から死亡までの戸籍の収集イメージ

被相続人の財産調査

被相続人の財産や借金などの債務を調べていきます。

遺産分割協議の前提として、すべての相続財産を明らかにしていく必要があります。被相続人の自宅に届いている金融機関や役所などからの郵便物を調べて、被相続人名義の預貯金、証券口座、借入金を調査します。

また、固定資産税の納税通知書(課税明細書)から被相続人名義の不動産を把握することができます。

相続財産で被相続人に多額の債務があることを把握した際には、すぐに相続放棄や限定承認を検討していくとよいでしょう。主な財産は以下の表のとおりです。

| 財産の種類 | 調査方法 |

|---|---|

| 不動産(土地・建物) | 登記簿謄本、固定資産税納税通知書、権利書(登記識別情報通知、登記済証) |

| 借地権、借家権 | 登記簿謄本、賃貸借契約書、不動産業者への問い合わせ |

| 貯金、現金 | 自宅金庫、通帳、カード、銀行の残高証明 |

| 生命保険金 | 保険証券、保険会社への問い合わせ |

| 株式、その他有価証券 | 証券会社から送付される通知書、証券会社への問い合わせ、金庫等 |

| ゴルフ会員権 | 金庫等 |

| 宝石、骨董品 | 自宅、貸金庫、別荘等 |

| 自動車 | 車検証 |

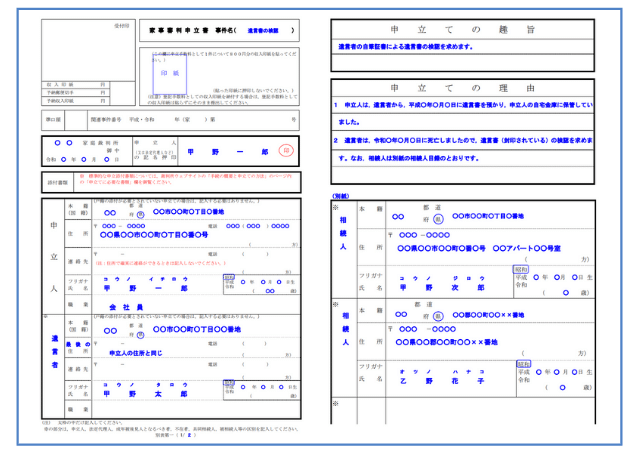

遺産分割協議と遺産分割協議書の作成

相続財産が確定したら、遺言がない場合は法定相続人全員で遺産分割協議を行います。遺産分割協議は、法定相続人同士で遺産をどう分けるかを協議することです。法定相続人の合意が一人でも欠けたら成立しません。

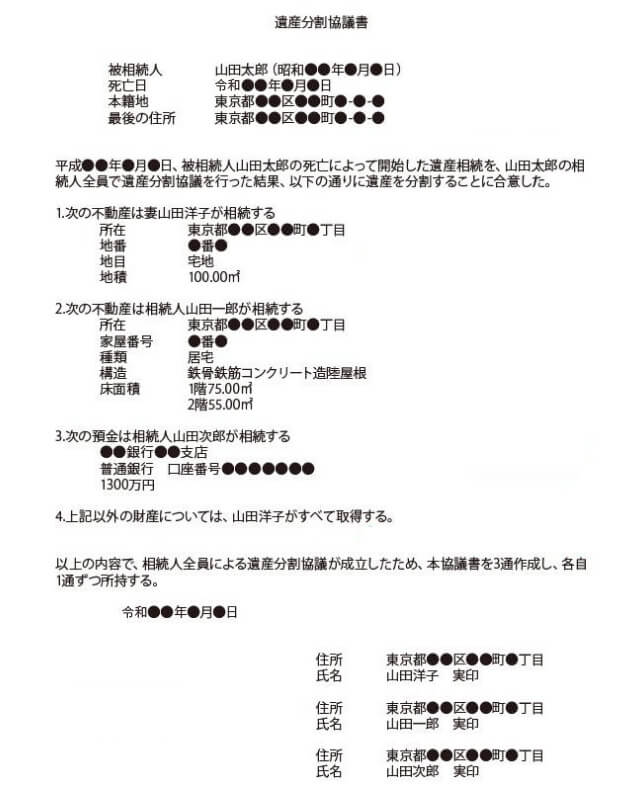

遺産分割協議で相続人全員の合意により遺産分割が確定すれば、合意の証明として「遺産分割協議書」を作成します。遺産分割協議書がなければ、不動産の相続登記や金融機関での名義変更、口座の解約ができない場合があるので注意してください。

※遺産分割協議書の参考画像

不動産の名義変更登記申請

変更登記申請は、法務局に登記申請書と所定の書類を添付の上、登録免許税を支払います。現行の法律では、不動産の名義変更登記に期限はありませんが、2024年(令和6年)4月1日以降は義務化され、期限も設定されるので要注意です。

義務化の背景ですが、過去の相続登記を放置しているケースが多く、承継者がわからない「所有者不明土地」はすでに九州本土の面積以上といわれています。国土の有効活用に支障をきたすため、改正法の施行後は相続から3年以内の登記が必要となり、違反した場合は10万円以下の過料となる可能性があります。

相続登記義務化については、以下の記事で詳しく説明していますので、併せてご確認ください。

葬祭費・埋葬料・高額医療費・生命保険の請求

葬祭費・埋葬費の請求

国民健康保険に加入していた場合には、葬儀を行った人(喪主)であれば誰でも葬祭費用の給付を受けることができます。また、協会けんぽ(全国健康保険協会)などに加入していた場合には、埋葬費用の給付制度があり、給付金は相続財産には該当しません。

申請した際に受け取れる給付額や申請期間、申請先は以下のとおりです。

| 国民健康保険加入の人 | 50,000~70,000円 |

|---|---|

| 後期高齢者保険加入の人 | 30,000~70,000円 |

| 申請期間 | 2年間 |

| 申請・問い合わせ先 | 市・区役所の保健年金課 |

| 埋葬料 | 上限50,000円までで実費精算 |

|---|---|

| 申請期間 | 2年間 |

| 申請・問い合わせ先 | 全国健康保険協会 |

| 埋葬費 | 100,000~270,000円各組合により異なります |

|---|---|

| 申請・問い合わせ先 | 加入している各共済組合 |

高額医療費の還付金請求

医療費が高額になった場合に一定の金額が払い戻される高額医療費制度は、相続時の請求でも還付金を受け取ることができます。ただし、相続人が相続放棄をしている場合には受け取れないため注意が必要です。申請期間は2年間で、高額療養費支給申請書、故人との関係を証明できる戸籍の写し、病院の領収書などを提出します。なお、還付金は相続財産となります。

生命保険金の請求

生命保険金の請求は、まず保険契約者または保険受取人が生命保険会社に書面もしくは電話にて連絡を入れるところから始めます。その後、保険会社から必要書類の案内が送られてきますので、保険金受取人が請求手続きを取り、保険会社の支払い可否判断の終了後、保険金が支払われます。

保険金の申請には請求書、被保険者の住民票、受取人の戸籍抄本、印鑑証明、死亡診断書、保険証券などが必要です。スムーズに手続きを進めるためにも生命保険会社の連絡先や担当者を把握しておくことが大事です。

相続開始日から3カ月以内の手続き

相続するかどうか、受け取る側にも選択の権利があります。ただし、3カ月以内に何もしなければ自然に「財産も借金もすべて受け継ぐ」ことになってしまいます。

相続に限定をつけず、権利も義務も承継することを「単純承認」といいます。債務が多額にある場合などは、相続放棄や限定承認の手続きを家庭裁判所で行わなければなりません。この手続きの期限が「相続があったことを知った日」から3カ月以内となっています。

遺産相続の一切をせずに放棄することを「相続放棄」といい、プラスの財産を限度としてマイナスの財産を引き継ぐことを「限定承認」といいます。故人に借金がたくさんあった場合で、放棄をしたいと思っても、期限を過ぎたら放棄することはできません。

| 選択肢 | 説明 |

|---|---|

| 単純承認(相続する) | 被相続人すべての財産・債務を引き継ぐ。 |

| 相続放棄(相続しない) | すべての財産・債務を引き継がない。 |

| 限定承認(条件付きで相続する) | 引き継いだ財産の範囲内で、被相続人の債務を引き受ける。 |

なお、亡くなられた人と疎遠だったなどの理由で3カ月の期間内に財産の調査が終わらず相続するかどうかの判断ができない場合は、家庭裁判所へ申し立てをすることで3カ月の期間を延長することができます。

相続開始日から4カ月以内の手続き

被相続人が個人事業主の場合や不動産賃貸を行っていた場合、年度の途中で亡くなると確定申告ができません。そこで、相続人が代わりに確定申告をする必要があります。これを「準確定申告」といいます。準確定申告は、相続があったことを知った日の翌日から4カ月以内に申告と納税をしなければなりません。

他の手続きと比べても時間がかかるため、早めの準備と対応が求められます。準確定申告は文字通り、通常の確定申告に準ずる形で、被相続人の1月1日から亡くなった日までの所得金額と税額を計算します。申告が必要なのは、被相続人が個人事業を営んでいた場合、不動産を賃貸していた場合や譲渡した場合、給与所得が2,000万円を超えている場合などが該当します。

年金収入のみの人は、年金400万円以下であれば確定申告が不要となりますが、確定申告を行うことで源泉徴収された所得税が還付される場合もあります。早めに確認しましょう。

相続開始から10カ月以内の手続き

相続税は、被相続人(亡くなった人)の死亡を知った翌日から10カ月以内に被相続人の最後の住所地を管轄する税務署に申告・納付を行わなければなりません。

相続税には基礎控除があるので、基礎控除内におさまっている場合には相続税は発生せず、申告も不要です。基礎控除は「3,000万円+(600万円×法定相続人の数)」で計算します。基礎控除を超える場合には、相続税の申告と納税が必要です。

相続税の申告・納付は延滞するとペナルティがある

相続税の申告・納付は延滞すると、税務署から督促が来たり、利子税、延滞税などが課税されたりすることもあるので、早めに手続きしましょう。

相続税額が0円でも、特例や税額控除を利用する場合は申告が必要です。相続税額の計算は複雑なため、ミスをすると税務署から指摘が入り、追徴課税されることもあります。申告・納付期限に間に合うようにするには、税理士への相談は、相続開始から半年以内に行うのがおすすめです。

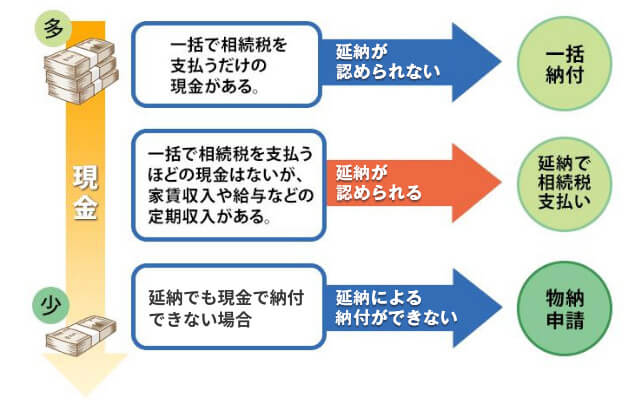

現金で相続税を納付できない場合の対応

相続税の納税は、期限までに現金で一括で納付するのが原則ですが、期限までに現金が用意できない場合、「延納」と「物納」という特別な納付方法が認められています。

「延納」とは、簡単にいうと相続税を分割払いできる制度のことです。以下4つの条件を満たせば、最長20年間の延納が可能です。

延納の条件

- 相続税額が10万円を超えること

- 金銭での納付が困難な事由があり、かつ、その納付が困難な金額の範囲内であること

- 延納税額および利子税の額に相当する担保を提供すること

※延納税額が100万円以下で、かつ、延納期間が3年以下である場合、担保は不要 - 延納申請に係る相続税の納期限、または納付すべき日(延納申請期限)までに、延納申請書に担保提供関係書類を添付して税務署長に提出すること

ただし、延納できるのは全額ではなく、納付が困難な金額を上限としています。さらに、利子税がかかってくるので注意が必要です。

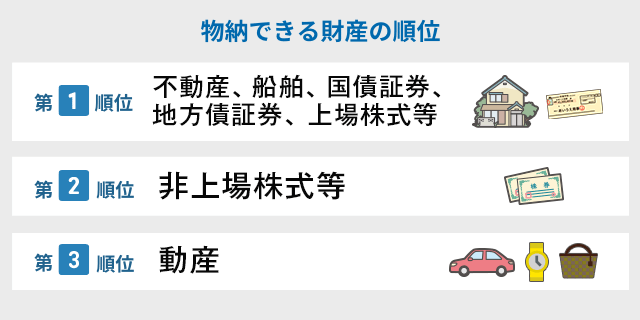

一方、「物納」は、延納しても現金で納付できないときに、物で納める制度です。ただし、どのような相続財産でもいいわけではなく、下図のように、優先順位が決められています。

そのほか、不動産がある場合は、不動産を売却して現金化する方法がありますが、相続税の申告・納付期限までに売却して納税しなければなりません。

相続開始日から1年以内の手続き

被相続人の財産は、基本的にその人の意思に従って遺言書などで配分を決められます。そこで、相続人側の利益を守るために一定の相続財産の取り分を保障する「遺留分」という制度があります。

遺産を誰がいくら相続するかについては民法で定められていますが、絶対に従わなくてはならないわけではなく、故人が生前に遺言書を残していた場合は遺言の内容が優先されることになります。

この遺言書の内容があまりにも特定の相続人に対して不利な内容となっている場合、その相続人は多くの財産を相続した人に対して遺留分侵害額請求という形で訴えを起こすことが可能です。

遺留分侵害額請求の期限は相続があったことを知った日から1年以内です。ただし、相続の開始から10年間が経過すると、相続があったことを知らなかったとしても遺留分侵害額請求はできなくなるため注意が必要です。

相続開始日から5年以内の手続き

遺族年金は国民年金、または厚生年金保険の被保険者の人が亡くなったときに遺族が受け取ることができる年金です。受給申請は現役の厚生年金加入者であれば会社を通じて資格喪失届の提出がされますが、それ以外の場合には市区町村、年金事務所にて国民年金被保険者死亡届または年金受給権者死亡届を提出しなければなりません。

申請する際は戸籍謄本、住民票、住民票の除票、所得証明書、死亡診断書等が必要になります。

必要書類が追加されることもあるため、年金事務所等にあらかじめ連絡をして確認しておきましょう。

必要に応じて行う特殊な相続手続き

相続人に未成年者や判断力の低下した人がいる場合、法律行為となる遺産分割協議には参加できません。

従って「本人の代理」となる人が必要であり、次のように「特別代理人」や「成年後見人」を設定します。

特別代理人

相続人が未成年者であれば、家庭裁判所に申し立てて特別代理人を選任してもらいます。本来、未成年者の法律行為は法定代理人が行いますが、原則として親権者が法定代理人になるため、相続では未成年者と利益相反の関係になります。

例えば、母親と未成年の子どもが相続人の場合、母親が財産を多くもらうと子どもの取り分が減ってしまい、互いの損得がぶつかってしまいます。従って、未成年者には「利害関係のない中立的な代理人」が必要であり、特別代理人がその役目を果たしてくれます。特別代理人は家庭裁判所によって決められた業務のみを代理し、業務が終了すると解任されます。

成年後見人

認知症などにより判断力が低下した相続人については、本人の代理として成年後見人が遺産分割協議に参加します。成年後見人も家庭裁判所で選任してもらいますが、特別代理人と異なり、本人(被後見人)の判断力が回復するまで後見期間が続きます。

また、本人の財産は成年後見人によって保全されるので、親族であっても勝手に使うことはできません。

成年後見制度の利用には慎重な判断も必要なので、以下の記事もぜひ参考にしてください。

相続手続きの7つの時効

遺産を相続すると、相続人には遺産を相続する権利や放棄する権利などがあります。しかし、時効成立までにそれぞれの権利にあわせた相続手続きを行わないと権利が消滅するので注意しましょう。

相続手続きを長期間放置することがないよう注意してください。

| 手続きや権利等 | 時効成立までの期間 |

|---|---|

| 相続放棄 | 相続発生を知った日から3カ月 |

| 相続回復請求権 |

|

| 遺産分割請求権 | 時効なし |

| 生前贈与の贈与税申告 | 贈与税の申告期限から6年(悪意があれば7年) |

| 相続税申告 | 相続税の申告期限から5年(悪意があれば7年) |

| 遺留分侵害額請求権 |

|

| 不動産の相続登記 | 現在は時効なし (2024年4月1日以降は時効設定の可能性あり) |

相続手続きの時効については、以下の記事でわかりやすく解説していますので、併せてご確認ください。

専門家に依頼するときは依頼先や依頼する順番に注意する

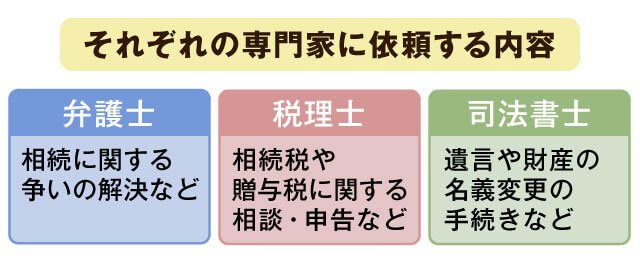

相続手続きを専門家に依頼する際の注意点は、専門家によって対応できる相談内容が異なることです。

葬儀社から司法書士への相談を勧められることがありますが、司法書士が対応できるのは相続人の調査や遺言の手続き、不動産の登記などです。相続税に関しては税理士、相続人の代理で交渉ができるのは弁護士といったように、士業によって対応できる範囲が定められているからです。

また、相続税申告が必要な場合、相続手続きの流れ上、税理士や弁護士が対応した後に司法書士が対応すべき業務が発生するので、専門家へ依頼する順番を間違えないようにしましょう。

なお、税理士事務所によっては、弁護士や司法書士が在籍していてワンストップで対応してもらえるところもあります。ワンストップで依頼できれば、それぞれの士業への説明の時間や費用を抑えられるかもしれません。

さらに、全国に支店がある税理士事務所などであれば、被相続人の住んでいた地域が遠い場合、手続きを代行してもらうことで移動の手間も省けます。士業に依頼する場合は、順番だけでなく、ワンストップで対応してもらえるか、全国展開しているかなども注目してください。

税理士の力を借りてスムーズに相続手続きを終わらせよう

相続手続きは期限が決まっているものが多くあります。葬儀や法要が落ち着いてからは、各種手続きの届出に加え、相続人や相続財産の調査もあります。慣れない作業に時間がかかるだけでなく、相続税の申告・納付で間違えると、さらに税金の負担が発生する可能性があるので注意が必要です。

相続が発生した場合、相続税の申告・納付をミスなく、期限内に正しく行うには税理士に相談しておくと安心です。ベンチャーサポート相続税理士法人では、親身でわかりやすい説明を心がけ、無料相談を実施しています。初めて相続税の申告を行う人もお気軽にご相談ください。