この記事でわかること

- 二世帯住宅とはどういった形態を指すのか

- 二世帯住宅に対する小規模宅地等の特例の適用要件

- 小規模宅地等の特例(特定居住用宅地等)適用のための前提条件

小規模宅地等の特例は、相続時に宅地の評価額を下げ、相続税を減らすことができる制度です。

二世帯住宅を所有している場合においても、適用により土地の評価額を大幅に減額できる可能性があります。

しかし、適用条件が複雑で、とくに二世帯住宅における適用ではさまざまな要件を満たす必要があります。

本記事では、二世帯住宅を対象とした小規模宅地等の特例について、その適用条件や検討すべき論点を解説します。

二世帯住宅の敷地に対する小規模宅地等の特例の適用要件

小規模宅地等の特例を利用すると、敷地部分の相続税評価額を大幅に減額できます。しかし、その適用には基本的な要件があります。

特例が適用されるのは、以下の親族が被相続人の自宅を相続する場合です。敷地部分330㎡までの相続税評価額が80%減額されます。

- 被相続人の配偶者

- 被相続人と同居していた親族

- 一定要件を満たす別居親族

同居親族が居住用宅地を相続する場合は、相続税の申告期限までその自宅を保有し、住み続けることが必要です。配偶者は相続開始前後の居住状況に関わらず特例を適用できます。

別居親族の場合は、相続開始前3年以内に自身や配偶者名義などの持ち家に住んでいないことや、被相続人の配偶者が亡くなっていることが基本要件です。

二世帯住宅の相続で特例を適用するためには、以下の要件を満たしている必要があります。

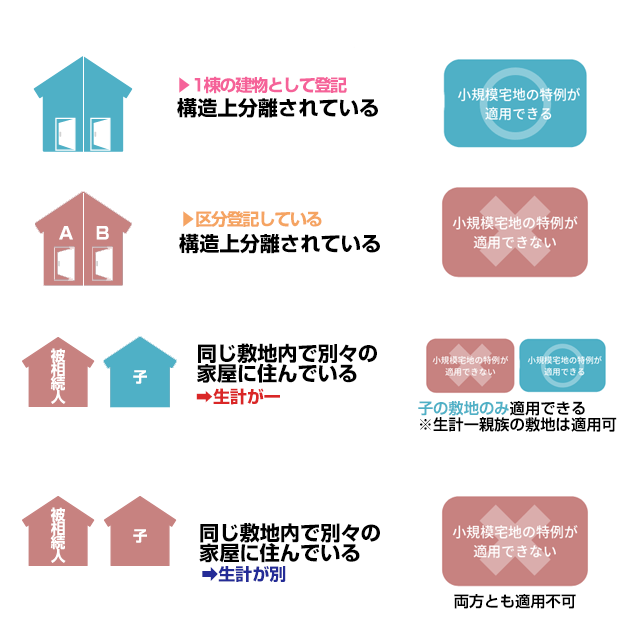

- 被相続人と相続人が区分登記なし1棟の建物に居住していた

- 相続する敷地が被相続人名義である(共有も含む)

- 相続人が敷地上の建物に無償で居住していた

- 相続人が相続税の申告期限まで保有し、二世帯住宅に継続して居住する

小規模宅地等の特例は敷地面積330㎡まで適用可能です。二世帯住宅の場合、相続人の居住部分を含めて敷地全体が80%の評価減になるため、大幅な税負担軽減が期待できます。

小規模宅地等の特例の詳細な適用要件については、以下の記事で詳しく解説しているので、ご参考にしてください。

二世帯住宅の形態

二世帯住宅が小規模宅地等の特例を受ける際、形態に関する特別な制約はありません。

二世帯住宅には、主に次の2つのタイプがあります。

- 各世帯に独立した玄関があり、内部での行き来ができない住宅

- 1つの玄関を共有し、内部での行き来が可能な住宅

これらの構造的な違いに関わらず、「1棟の建物」として登記しているならば小規模宅地等の特例の適用が可能です。

ただし、同じ敷地内で別々の家屋に住んでいる場合は、小規模宅地等の特例を受けることができません。

共有登記・区分登記

不動産の所有権を明確にするためには登記が必要です。二世帯住宅の建設時、共有登記か区分登記のどちらを選択するかによって、小規模宅地等の特例を適用できる可能性が異なります。

親子間で共有登記、もしくは親または子の単独登記を行っている場合は、二世帯住宅の敷地全体に小規模宅地等の特例を利用できます。

一方、親子がそれぞれ親世帯の居住区分、子世帯の居住区分を区分登記している場合、親(被相続人)と子で生計が一であれば、子の居住区分に対する敷地にのみ小規模宅地等の特例が適用できます。

非分離型|1棟の建物として登記

非分離型の二世帯住宅は、建物内で親子の行き来が可能で、全体が1棟の建物として単一の名義、または共有名義になっている住宅です。

たとえば、親が所有する建物の1階に親が、2階に子どもが住む場合、子どもは親の死後、敷地全体に小規模宅地等の特例を適用できます。

分離型|区分所有登記の建物

区分登記している場合、敷地全体に特例の適用ができません。

区分所有登記は親と子の生計が一である場合、子どもの区分に対応する敷地に対しては小規模宅地等の特例を使えます。

完全分離型|1棟の建物として登記

建物内部で行き来ができず、玄関が別でも、1棟の建物として登記されている場合は敷地全体に小規模宅地等の特例が適用できます。

完全分離型|未登記の建物

未登記の建物は区分所有登記に該当しないため、内部で行き来できない完全分離型でも、敷地全体に小規模宅地等の特例が適用可能です。

二世帯住宅で特例を受けるために税理士に相談しよう

二世帯住宅を相続する際は、建物の所有形態を確認することが重要です。親の単独名義や親子の共有名義で1棟の建物として登記されていれば、小規模宅地等の特例を適用できます。

ただし、二世帯住宅が区分所有登記されている場合、敷地全体に特例の適用を受けるためには登記状況を変更する対策が必要になります。

これから二世帯住宅を建てる方や、すでに建てた方で税制のメリット・デメリットを知りたい場合は、専門家である税理士に相談するのがおすすめです。ベンチャーサポート相続税理士法人の無料相談を活用してください。