この記事でわかること

- 遺族年金とは何かがわかる

- 遺族基礎年金と遺族厚生年金の違いがわかる

- 遺族年金はいつまで・いくらもらえるかがわかる

- 遺族年金を受給するための手続きがわかる

家族を養っている人が亡くなった場合、残された遺族の生活を保障するために遺族年金という制度が設けられています。

ただし、遺族年金の制度には厳格な要件が定められているうえ、実際の支給額の計算も複雑なため、わかりにくいと感じている人もいるでしょう。

そこで本記事では、遺族年金を受給するための要件や支給額をわかりやすく解説していきます。

また、亡くなった人がいる場合に遺族年金以外にも利用できる制度があるため、あわせてチェックしましょう。

目次

遺族年金とは何かわかりやすく解説

家族を養っていた人が亡くなってしまうと、残された家族は路頭に迷ってしまいます。

そのような家族の生活を守るための制度が遺族年金です。

遺族年金には大きく分けて遺族基礎年金と遺族厚生年金の2種類があります。

遺族基礎年金と遺族厚生年金のどちらをもらえるかは、亡くなった人が加入していた年金の種類によって決まります。

亡くなった人が自営業者などで国民年金に加入していた場合は、遺族基礎年金の対象になります。

一方、亡くなった人がサラリーマンなどで厚生年金に加入していた場合は、遺族基礎年金と遺族厚生年金の両方が支給される仕組みです。

この2つの制度は似ているようで、支給の要件や支給額の計算方法が大きく異なるので違いを理解しておくことが大切です。

例えば、支給額の場合、遺族基礎年金は家族構成によって決まるのに対して、遺族厚生年金は厚生年金に加入していた年数やその間の収入によって決まります。

遺族基礎年金と遺族厚生年金の違い

遺族基礎年金と遺族厚生年金にはどのような違いがあるのでしょうか。

ここからは、両者の違いを詳しく解説します。

遺族基礎年金とは

遺族基礎年金は、亡くなった人が自営業者で国民年金に加入していた場合、サラリーマンで厚生年金に加入していた場合に支給されるものです。

したがって、亡くなった人の職業などに関係なく、すべての人が対象となるものです。

ただし、亡くなったからといって必ず遺族基礎年金が支給されるわけではなく、次に説明する要件を満たさなければなりません。

死亡した人の要件

亡くなった人が、次に掲げる要件のいずれかを満たしている必要があります。

- 国民年金に加入中である

- 国民年金に加入していた60歳以上65歳未満の人で日本国内に住所がある

- 2017年7月までに老齢基礎年金を受けられるようになった

- 老齢基礎年金の受給資格期間が25年以上ある

このうち、1または2の要件に該当し、遺族基礎年金を受給する場合は保険料納付要件を満たしていなければなりません。

保険料納付要件は以下のように定められています。

【原則】

国民年金の加入期間のうち保険料納付済期間が2/3以上ある(保険料納付済期間には保険料の納付を免除されていた期間が含まれる)。

【特例】

亡くなった日が2026年3月31日までで死亡した時の年齢が65歳未満の人は、死亡した日の前々月までの1年間で保険料の滞納がなければよい。

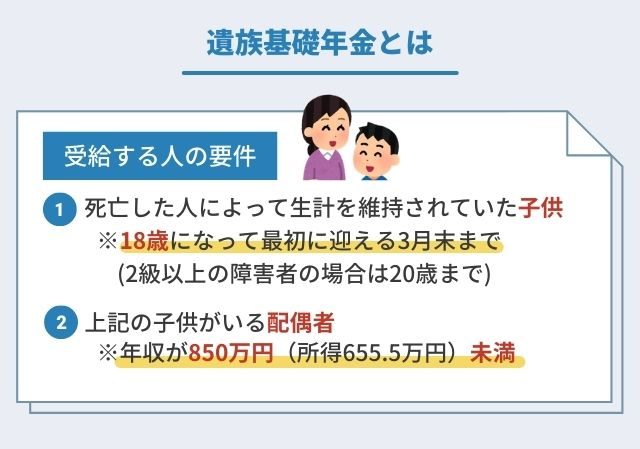

受給する人の要件

遺族基礎年金がもらえるのは、以下の人たちです。

- 死亡した人によって生計を維持されていた子どものいる配偶者

- 死亡した人によって生計を維持されていた子ども

なお、遺族基礎年金を受給する人の年収が850万円未満であるか年間所得金額が655万5,000円未満でなければなりません。

「生計を維持されていた」とは、同居していたか仕送りを受けていた状態、または健康保険の扶養親族になっていたことをいいます。

また「子ども」とは、高校を卒業する年齢(18歳になって最初に迎える3月末まで)をいいます。

ただし、子どもが1級または2級の障害者である場合には20歳になるまでが対象となります。

遺族基礎年金の支給額

遺族基礎年金の支給額は、年間781,700円(令和2年4月以降)に子どもの人数に応じて加算された金額の合計額です。

子どもの加算金額は1人目と2人目がそれぞれ224,900円、3人目以降は1人あたり75,000円と定められています。

なお、配偶者がいないために子どもが遺族基礎年金を受給する場合は、子ども1人目の支給額は781,700円であり、2人目以降に子どもの加算額が上乗せされる仕組みです。

子どもが何人かいても、年齢などの要件を満たさなくなった場合には加算額が減額されます。

そして、子どものすべてが受給要件を満たさなくなった場合には、遺族基礎年金自体の支給が終了します。

遺族厚生年金とは

遺族厚生年金は、サラリーマンや公務員など厚生年金に加入していた人が亡くなった場合に支給されるものです。

遺族厚生年金も、遺族基礎年金と同じように細かな要件が定められており、その要件を満たさないと支給を受けることはできません。

死亡した人の要件

亡くなった人が、次に掲げる要件のいずれかを満たしている必要があります。

短期要件

- ①厚生年金に加入している間に亡くなった

- ②厚生年金に加入している間に初診を受けた傷病で、初診日から5年以内に亡くなった

- ③障害等級1級または2級の障害厚生年金の支給を受けられる人であった

長期要件

- ④2017年7月までに老齢厚生年金を受けられるようになった

- ⑤老齢厚生年金の受給資格期間が25年以上ある

このうち、①または②の要件によって遺族厚生年金を受給する場合は、保険料納付要件を満たしていなければなりません。

保険料納付要件は遺族基礎年金の場合と同様です。

【原則】

国民年金の加入期間のうち保険料納付済期間が2/3以上ある(保険料納付済期間には保険料の納付を免除されていた期間が含まれます)。

【特例】

亡くなった日が2026年3月31日までで死亡した時の年齢が65歳未満の人は、死亡した日の前々月までの1年間で保険料の滞納がなければよいこととされています。

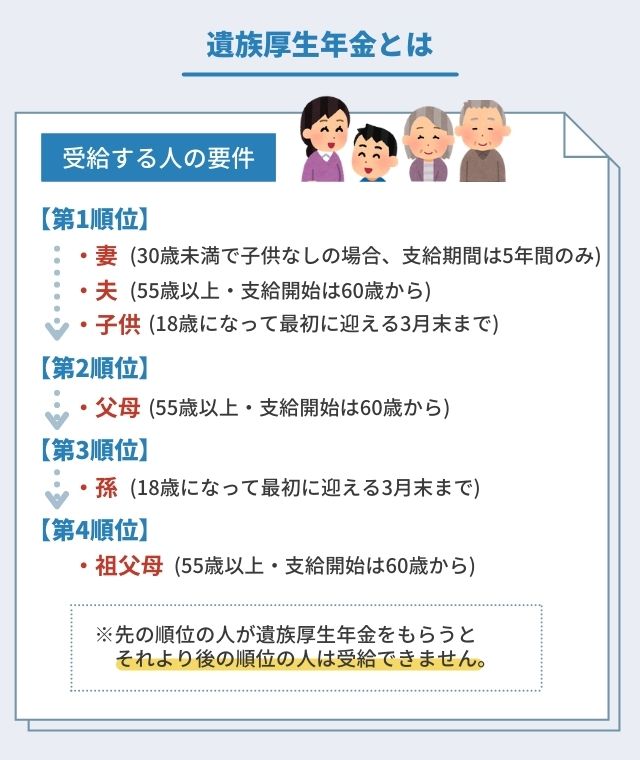

受給する人の要件

遺族厚生年金を受給できるのは、死亡した人によって生計を維持されていた家族のうち、以下に該当する人です。

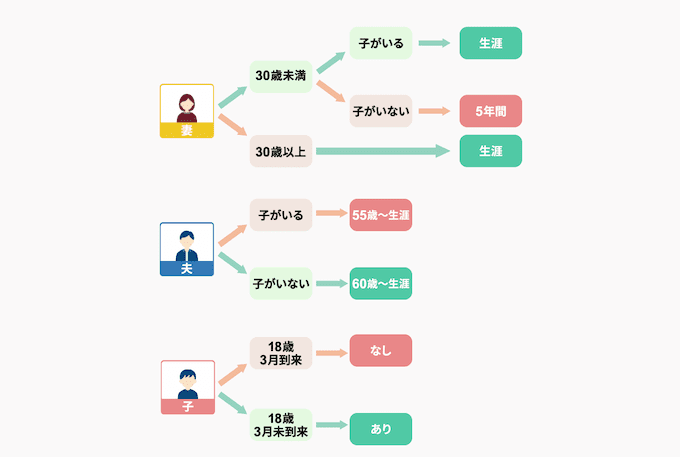

【第1順位】

・妻(年齢の要件なし。ただし30歳未満で子供がいない場合の支給期間は「亡くなった翌月から5年間」のみ。夫が亡くなったときに子がいる場合、又は30歳以上の場合は「亡くなった翌月から一生涯」受給できます。)

・夫(遺族基礎年金を受給しており、妻が亡くなった時点で55歳以上である場合、60歳から一生涯受給できます。ただし、遺族基礎年金を受給中の子がいる夫は60歳未満でも受給できます。)

・子ども(18歳になって最初に迎える3月末までの期間。障害等級1級または2級に該当する場合は20歳になるまで。)

【第2順位】

・父母(生計を維持していた人が亡くなった時に55歳以上である場合。なお支給開始は60歳から。)

【第3順位】

・孫(18歳になって最初に迎える3月末までの期間。障害等級1級または2級に該当する場合は20歳になるまで。)

【第4順位】

・祖父母(生計を維持していた人が亡くなった時に55歳以上である場合。支給開始は60歳から。)

先の順位の人が遺族厚生年金をもらうと、それより後の順位の人は受給できません。

なお、「生計を維持されていた」の内容は、遺族基礎年金と同様です。

遺族厚生年金の支給額

遺族厚生年金の支給額は、亡くなった人が加入していた厚生年金の期間や、加入中の給与・賞与の額から計算されます。

計算式

- 【1】(平均標準報酬月額×7.125/1,000×平成15年3月までの被保険者期間の月数+平均標準報酬額×5.481/1,000×平成15年4月以後の被保険者期間の月数)×3/4

- 【2】(平均標準報酬月額×7.5/1,000×平成15年3月までの被保険者期間の月数+平均標準報酬額×5.769/1,000×平成15年4月以後の被保険者期間の月数)×1.000(昭和13年4月2日以後に生まれた人は0.998)×3/4

上記【1】で計算された金額が原則ですが、【2】で計算された金額の方が大きい場合にはその金額が支給されます。

算式にある平均標準報酬月額には賞与は含まれない一方、平均標準報酬額には賞与も含めて計算している違いがあります。

また、亡くなった人の厚生年金加入期間が300月に満たない場合には、300月の加入期間があるものとして計算しましょう。

中高齢寡婦加算と経過的寡婦加算の違いとは

遺族厚生年金を受給する人が亡くなった人の妻である場合、一定の要件を満たす場合には支給額が加算されます。

1つは中高齢寡婦加算、もう1つは経過的寡婦加算と呼ばれるものです。

中高齢寡婦加算とは、遺族厚生年金の要件には該当するが遺族基礎年金の要件には該当しない妻(18歳未満の子どもがいない)や、遺族基礎年金の給付が終了した場合に、遺族厚生年金に加算されるものです。

以下のいずれかに該当する妻は中高齢寡婦加算の適用を受けられます。

- 夫が死亡した時の妻の年齢が40歳以上65歳未満であり遺族基礎年金の支給対象となる子どもがいない場合

- 妻が40歳に達した時には遺族基礎年金の支給対象となる子どもがいたが、後に子どもが支給対象から外れたために遺族基礎年金がもらえなくなった場合

なお、妻が亡くなった場合、夫はこの対象になりません。

また、妻が65歳になると自身の老齢基礎年金が受給できるようになるため、中高齢寡婦加算の支給は打ち切られます。

経過的寡婦加算とは、遺族厚生年金の支給を受けている妻が65歳になって自身の老齢基礎年金を受給できるようになったときに、65歳になるまで支給されていた中高齢寡婦加算に代わって加算されるものです。

これは、専業主婦の年金制度加入が任意とされていた時代があるため、年金制度に加入していなかった時期がある人は老齢基礎年金の額が少なくなってしまうことから、その減少分を補うために支給されるものです。

下記のいずれかに該当すれば、経過的寡婦加算の対象となります。

- ①中高齢寡婦加算の適用を受けていた妻で昭和31年4月1日以前に生まれた妻

- ②昭和31年4月1日以前に生まれて、65歳を超えてから遺族厚生年金をもらうようになった妻

なお中高齢寡婦加算と同じく、夫は妻が亡くなった場合でも対象外です。

経過的寡婦加算として支給される金額は、妻の年齢などによって変わりますが、中高齢寡婦加算の金額と老齢基礎年金の差額を埋めるように計算されます。

遺族年金はいつまで・いくらもらえるのかシミュレーション

ここからは、具体的な事例とともに遺族年金として支給される金額をシミュレーションしていきます。

ケース1:自営業者が死亡した場合

自営業者であった夫が亡くなった場合を想定して計算します。

事例自営業者が死亡した場合

大学卒業以来、自営業を営んできた夫が48歳で死亡しました。残された家族は妻(45歳)と子ども3人(長男15歳、次男13歳、長女9歳で障害者でない)のあわせて4人です。

自営業者が亡くなった場合は、その遺族に遺族基礎年金が支給されます。

計算例

- 亡くなった直後は配偶者と子ども3人が遺族基礎年金の支給対象者となるため、年間の支給額は781,700円+224,900円×2人+75,000円=1,306,500円となります。

- 長男が18歳になって月を迎えると支給対象から外れるため、年間の支給額は781,700円+224,900円×2人(次男、長女)=1,231,500円となります。

- 次男が18歳になって3月を迎えると年間の支給額は781,700円+224,900円=1,006,600円となります。

- 長女が18歳になって3月を迎えると、遺族基礎年金の受給要件を満たす人がいないため、遺族基礎年金は支給されなくなります。

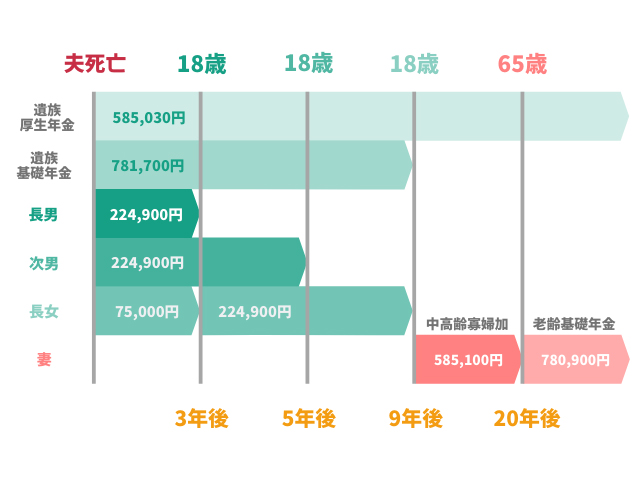

ケース2:サラリーマン・会社員が死亡した場合

サラリーマンであった夫が亡くなった場合の計算をしてみましょう。

事例サラリーマン・会社員が死亡した場合

サラリーマンだった夫が53歳で亡くなりました。厚生年金の加入期間は平成元年4月~平成31年3月の30年、平均標準報酬月額は30万円、平均標準報酬額は40万円でした。残された家族は妻(45歳)と子ども3人(長男15歳、次男13歳、長女9歳で障害者ではない)のあわせて4人です。

サラリーマンが亡くなった場合、遺族基礎年金と遺族厚生年金の両方が支給されます。

遺族基礎年金の額は子どもの年齢や人数に応じて決まり、この場合はケース1と同額となります。

一方、遺族厚生年金の支給額については、実際に数式に当てはめて計算しなければなりません。

遺族厚生年金の【1】の式に当てはめて計算すると、(300,000円×7.125/1000×168月+400,000円×5.481/1000×192月)×3/4=585,030円となります。

この金額は遺族厚生年金を受給する間、変わることはありません。

したがって、子どもの成長に合わせて金額が変わる遺族基礎年金を合計した支給額は、それぞれ次のようになります。

計算例

- 亡くなった直後は、遺族基礎年金の年間支給額1,306,500円と遺族厚生年金585,030円の合計11,891,530円となります。

- 長男が18歳になって3月を迎えると、遺族基礎年金1,231,500円と遺族厚生年金585,030円の合計1,816,530円となります。

- 次男が18歳になって3月を迎えると、遺族基礎年金1,006,600円と遺族厚生年金585,030円の合計1,591,630円となります。

- 長女が18歳になって3月を迎えると遺族基礎年金は支給されなくなります。

ただし、妻は54歳となって中高齢寡婦加算の対象となるため、65歳になるまでは遺族厚生年金585,030円と中高齢寡婦加算585,100円の合計1,170,130円となります。 - 65歳となって自らの老齢基礎年金が支給されるようになると、老齢基礎年金780,900円+遺族厚生年金585,030円の合計1,365,930円となります。

遺族年金以外で死亡時に支給されるもの

遺族年金以外で利用できる制度としては、次のようなものがあります。

- 寡婦年金

- 死亡一時金

- 労災保険の遺族(補償)年金

- 労災保険の遺族補償一時金

自営業者が亡くなった場合には、遺族基礎年金しかもらえないため金額が少なくなります。

また、遺族基礎年金は子どもがいなければ支給の対象にならないため、まったく遺族年金を受給できないケースも考えられるでしょう。

遺族基礎年金の対象とならない人のために、国民年金の被保険者が亡くなると寡夫年金または死亡一時金のいずれかの支給を受けることができる場合があります。

受給できるのはいずれか一方とされているため、両方の制度を利用することはできません。

寡婦年金

寡夫年金とは、死亡した人がもらえるはずだった老齢基礎年金の一部をその妻に支給する制度です。

亡くなった人とその妻がいずれも定められた要件を満たすと、妻が60歳から65歳になるまでの間、夫の第1号被保険者期間にもとづいて計算された老齢基礎年金の4分の3に相当する金額を受給できます。

なお、寡婦年金という名称のとおり、受給の対象となるのは妻だけです。

死亡した人の要件

亡くなった人の妻が寡婦年金を受給することができるのは、亡くなった人が以下の要件を満たす場合です。

- 国民年金の第1号被保険者としての保険料納付済期間(一部免除期間も含む)が10年以上ある

- 老齢基礎年金をもらったことがない、または障害基礎年金をもらえるようになったことがない

このうち1の要件は、2017年7月までに亡くなった場合は25年以上が必要とされていましたが、その期間が大幅に短縮されています。

受給する人の要件

寡婦年金を受給することができる妻は、以下の要件を満たす場合です。

- 夫が亡くなった時に65歳未満である

- 夫によって生計を維持されていた

- 結婚の期間が10年以上である

- 繰り上げ支給の老齢基礎年金をもらっていない

このうち3の結婚期間は、内縁関係や事実婚状態であっても認められます。

死亡一時金

死亡一時金は、自営業者であった人が老齢基礎年金や障害基礎年金をもらうことなく亡くなった場合に支給されます。

一時金という名称のとおり、一度だけ支給されるものです。

死亡した人の要件

死亡一時金が給付されるためには、亡くなった人が第1号被保険者としての保険料納付済期間(一部免除の期間も含む)が36ヵ月以上でなければなりません。

また、老齢基礎年金や障害基礎年金を受給していないことも要件となります。

受給する人の要件

死亡一時金を受給することができるのは、亡くなった人と同一生計にあった家族です。

受給することのできる人にはその順番が定められており、①配偶者、②子ども、③父母、④孫、⑤祖父母、⑥兄弟姉妹となっています。

なお、亡くなった人と同一生計にあることが要件ですが、亡くなった人によって生計を維持されている必要はありません。

死亡一時金の金額

死亡一時金の金額は、保険料納付済期間が長いほど大きくなります。

| 保険料納付済期間 | 死亡一時金の額 |

|---|---|

| 36ヵ月以上180ヵ月未満 | 120,000円 |

| 180ヵ月以上240ヵ月未満 | 145,000円 |

| 240ヵ月以上300ヵ月未満 | 170,000円 |

| 300ヵ月以上360ヵ月未満 | 220,000円 |

| 360ヵ月以上420ヵ月未満 | 270,000円 |

| 420ヵ月以上 | 320,000円 |

なお、保険料が4分の1免除された月は4分の3ヵ月、半額免除された月は2分の1ヵ月、4分の3免除された月は4分の1ヵ月として計算します。

全額免除された月は含まれません。

労災保険の遺族(補償)年金

労災保険の遺族(補償)年金は、亡くなった人によって生計が維持されていた配偶者、子ども、父母などに支給されるものです。

死亡した人の要件

労災保険の給付対象となるのは、業務災害もしくは通勤災害のいずれかに該当する場合です。

このうち業務災害とは、業務によって生じたものであるかどうかを判断基準としています。

また通勤災害とは自宅と会社の間の移動をいいます。

途中で通勤の経路から外れたような場合は、通勤と認められないケースもあるため注意が必要です。

受給する人の要件

遺族(補償)年金を受給できる人は、受給者となる人の中で最も優先順位が高い人です。

受給者になれる人を上位から見ていくと、以下のようになります。

- 妻、60歳以上または障害者である夫

- 18歳に達して初めて3月31日を迎えるまでの子ども、または障害者である子ども

- 60歳以上または障害者である父母

- 18歳に達して初めて3月31日を迎えるまでの孫、または障害者である孫

- 60歳以上または障害者である祖父母

- 18歳に達して初めて3月31日を迎えるまでの兄弟姉妹、または障害者である兄弟姉妹

- 55歳以上60歳未満の夫

この中で最も順位の高い人が実際の受給者となります。

夫が亡くなった場合、妻は無条件で受給者となるルールです。

一方、亡くなった人の子どもや父母などが受給する場合には、年齢や障害の有無などについて要件が定められています。

遺族(補償)年金の支給額

遺族(補償)年金や遺族特別年金の支給額は、受給資格のある遺族の人数と亡くなる前の給与・賞与の額によって決まります。

また、遺族特別支給金の額は一律300万円と定められています。

支給額の計算方法は以下の通りです。

| 給付の種類 | 計算方法 | 受給資格者数 | |||

|---|---|---|---|---|---|

| 1人 | 2人 | 3人 | 4人以上 | ||

| 遺族(補償)年金 | 直近3ヵ月の給与を日割り計算した給付基礎日額を用いて計算する | 153日分(55歳以上の妻または一定の障害がある妻は175日分) | 201日分 | 223日分 | 245日分 |

| 遺族特別年金 | 直近1年間の賞与を日割り計算した算定基礎日額を用いて計算する | 153日分(55歳以上の妻または一定の障害がある妻は175日分) | 201日分 | 223日分 | 245日分 |

| 遺族特別支給金 | 一律300万円 | ||||

なお、遺族基礎年金や遺族厚生年金が支給される場合は、遺族(補償)年金の金額が減額されます。

具体的には、遺族基礎年金の支給がある場合は12%減額、遺族厚生年金の支給がある場合は16%減額、遺族基礎年金と遺族厚生年金の両方の支給がある場合は20%減額されます。

遺族特別年金や遺族特別支給金の額は、他の遺族年金の額に関係なく満額が支給されます。

労災保険の遺族補償一時金

亡くなった人が家族の生計を維持していなかった場合には、遺族(補償)年金を受給することができない代わりに、遺族補償一時金を受給できます。

| 給付の種類 | 支給額 |

|---|---|

| 遺族(補償)一時金 | 直近3ヵ月の給与を日割り計算した給与基礎日額の1,000日分 |

| 遺族特別一時金 | 直近1年間の賞与を日割り計算した算定基礎日額の1,000日分 |

| 遺族特別支給金 | 一律300万円 |

遺族年金を受給している人が老齢年金をもらう場合の支給額

65歳未満で遺族年金の支給が開始され、その後65歳を迎えた場合、遺族年金と自身の老齢年金のどちらをいくらもらうことになるのでしょうか。

ここでは、遺族年金を受給している人が老齢年金をもらうようになった場合の支給額について解説します。

遺族年金と老齢年金をもらう場合の支給額

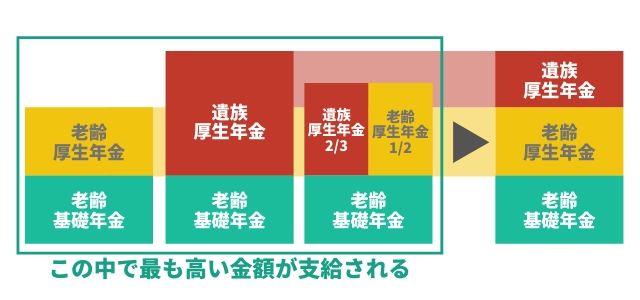

65歳になって遺族年金と老齢年金を受給する場合、年金のもらい方にはいくつかのパターンが考えられます。

具体的には以下の3つの計算を行って最も大きな金額の年金を受給します。

計算式

- 老齢基礎年金+老齢厚生年金

- 老齢基礎年金+遺族厚生年金

- 老齢基礎年金+遺族厚生年金の2/3+老齢基礎年金の1/2(配偶者のみ計算を行う)

このうち2や3の計算による金額となる場合には、1の計算による金額を超えた部分が遺族厚生年金の額とされます。

遺族年金を受給する手続き

遺族年金を実際に受給するためには、その受給権者が請求手続きを行わなければなりません。

また、その年金や一時金の種類によって窓口が異なるため、その窓口についてもあらかじめ確認しておきましょう。

実際に遺族年金を受給するための手続きの流れを以下に記しますので、参考にしてください。

遺族年金の受給手続きの流れ

- 必要な書類を取得し確認する。

- 年金の申し込み窓口で年金請求書を取得し記載する

(遺族基礎年金のみを受給する場合は、亡くなった人の住所地を所管する市区町村役場へ。遺族厚生年金を合わせて受給する場合は、年金事務所か年金相談センターへ。) - 年金請求書と必要書類を合わせて窓口に提出

- 年金証書が自宅に送られてくれば確認する(書類提出から2ヵ月以内に送付される)

- 年金証書受取から1~2ヵ月程度で年金の振込が開始される

遺族年金を受給するための必要書類

遺族厚生年金を受給する際に必要となる書類を確認しておきましょう。

| 必要な書類 | 注意点など |

|---|---|

| 年金請求書 | |

| 年金手帳 | |

| 戸籍謄本 | 提出日から6ヵ月以内に交付されたもの |

| 世帯全員の住民票の写し | |

| 死亡した人の住民票除票の写し | |

| 請求者の収入・所得が確認できる書類 | 具体的には所得証明書、課税証明書、源泉徴収票など |

| 子どもの在学証明書または学生証など | 義務教育終了前は不要 |

| 死亡診断書(死体検案書)のコピー | |

| 受取先の金融機関の通帳など | 必ず本人名義でなければならない、インターネット銀行での受け取りについては一部の銀行に限定されている |

| 他の公的年金を受給している場合は年金証書 | |

| 印鑑 | 認印で構わない |

労災保険に関する年金・一時金などについては、労災に関する書類が必要です。

その際、勤務先から交付を受けなければならない書類もあるため、勤務先とも連絡を取りながら手続きを進めましょう。

なお、必要な書類はその手続きを行う年金・一時金の種類や自治体によって異なる可能性もあります。

いきなり役所に足を運ぶのではなく、先に提出先へ確認してから書類を準備するとスムーズです。

なお下表では、死亡原因が第三者にある場合と、状況によって必要になる書類をまとめているので参考にしてください。

| 死亡原因が第三者にある場合の必要書類 | 状況によって必要になる書類 |

|---|---|

|

|

遺族年金に関するQ&A

年金制度は複雑なため、遺族年金に関しても疑問を抱いている人は少なくありません。

ここで代表的な疑問を2つ紹介します。

離婚した夫が死亡した場合、遺族年金はもらえない?

離婚した夫が死亡した場合は、遺族年金を受け取れません。

離婚によって他人となるため、元夫が死亡しても遺族ではなくなるからです。

ただし子どもがいる場合は、子どもが遺族年金を受給できる可能性があります。

子どもが遺族年金を受け取る要件は、以下のとおりです。

【遺族基礎年金】

- 生計を同じくする父母がいない

- 未婚

- 18歳の誕生日の属する年度末まで受け取れる

【遺族厚生年金】

- 子がいない子

なお遺族基礎年金は、生計を同じくする母がいれば受給ができません。

そのため実質的には、遺族厚生年金のみ受給できる可能性があります。

参考:遺族年金の受給中に再婚した場合

遺族年金の受給中に再婚した場合、年金は受給できるのでしょうか。

再婚したケース別に、下表でわかりやすく説明します。

表は、厚生年金に加入していた夫が死亡したケースを想定しています。

| 再婚のケース | 年金 | 受給可否 | 備考 | |

|---|---|---|---|---|

| 妻 | 子 | |||

| 子のいない妻 | 遺族基礎年金 | 受給不可 | 受給不可 | – |

| 遺族厚生年金 | 受給不可 | 受給不可 | ||

| 子のいる妻 | 遺族基礎年金 | 受給不可 | 受給可能 | 再婚した親と生計を同じくする場合、遺族厚生年金のみ支給される |

| 遺族厚生年金 | 受給不可 | 受給可能 | ||

| 子のいる妻 子は祖父母が預かる |

遺族基礎年金 | 受給不可 | 受給可能 | – |

| 遺族厚生年金 | 受給不可 | 受給可能 | ||

前述のとおり遺族年金を受給していた人が再婚すると、死亡した元配偶者との親族関係がなくなると判断されるルールです。

その結果、遺族年金の受給資格を失います。

また遺族年金は内縁関係でも事実婚でも受給資格が失われるため、注意が必要です。

なお事実婚とは、社会通念上、当事者間で夫婦の共同生活と認められる事実関係を成立させようとする合意があり、実際に共同生活と認められる事実関係がある状態を指します。

手続きを行わないまま受給資格がない状態で遺族年金を受け取り続けていた場合は、不正受給とみなされるため十分気をつけましょう。

不正受給だと指摘を受けると返金義務が生じるほか、罰金や罰則を受ける可能性もあります。

遺族年金を受け取ると税金がかかる?

遺族年金は非課税であるため、税金はかかりません。

遺族基礎年金と遺族厚生年金のどちらも非課税であり、寡婦年金や死亡一時金も非課税です。

したがって所得税や住民税などもかからず、確定申告も不要です。

ただし、年間38万円を超える遺族年金以外の収入がある場合は、確定申告の必要があります。

また、同年内に退職し年末調整を行っていない場合も、遺族年金を除いた収入分の確定申告が必要なので注意しましょう。

まとめ

遺族年金や一時金・支給金は、残された遺族の生活を安定したものにするためには必要不可欠です。

受給する権利があるかどうか分からない場合は、直接窓口で確認すればもらい忘れることはありませんし、その後の手続きもスムーズに進められるでしょう。

手続きのタイミングが遅くなると、もらえる金額が少なくなってしまう可能性があるため、できるだけ早く行動することをおすすめします。