亡くなった人が保有していた財産を残された親族が引き継ぐ場合と、相続として引き継ぐ場合と遺贈として引き継ぐ場合とがあります。

この両者に違いはあるのでしょうか。

また、遺贈の場合に発生する税金の計算方法はどのようになっているのでしょうか。

遺贈とは

遺贈の制度とはどのようなものをいうのか、あるいは相続との違いは何かといった点でよく分からないと感じている方も多いことと思います。

遺贈を利用すると、相続の手続きが円滑に進む、あるいは亡くなった人の意向を反映した遺産分割を行うことができるといったメリットがあります。

遺贈とはどのようなものか、理解しておきましょう。

遺贈と相続の違い

亡くなった人の財産は、基本的にその相続人が相続します。

ただ、誰が相続人になるかを決めておかないと、親族や関係者のあらゆる人がその財産を相続しようと争いになってしまうため、民法によって法定相続人が定められています。

亡くなった人が遺言書などを残していない場合は、法定相続人が遺産分割協議を行って、遺産を引き継ぎます。

このことを一般的に「相続」といいます。

遺産分割協議を行うのは相続人であるため、財産を保有していた被相続人の意思を完全に反映することはできません。

中には、被相続人にとって本意でない相続人が遺産を相続することも考えられるのです。

そのため、被相続人が自ら保有する財産を特定の人に引き継いでもらうことを意思表示するために、遺言書を作成することがあります。

また、あらかじめ遺言書で各相続人が引き継ぐ財産を決めておくことは、遺産分割協議の場が相続人どうしの争いにならないようにするねらいもあります。

このように、遺言書で財産を他人に与えることを「遺贈」といいます。

遺贈を受けることができるのは、相続が発生した際に法定相続人になる人(推定相続人)だけでなく、相続人以外の人でも構いません。

また法人に対する遺贈も認められます。

遺言書がある場合は、原則としてその遺言署のとおりに遺産分割を行うこととなります。

遺贈の種類

遺贈には包括遺贈と特定遺贈の2種類があります。

包括遺贈とは、遺産の全部または一定の割合を与えることをいいます。

遺言書には、「長男に自分の財産を全部遺贈する」、「長女に自分の財産の3分の1を遺贈する」といった形で記載されます。

注意しなければならないのは、財産には借金などの債務も含まれることです。

全財産を遺贈するとした場合には、借金も含めてすべて引き継ぐこととなるため、遺贈を受けたくない場合には相続放棄の手続きを行わなければなりません。

これに対して特定遺贈とは、与える財産を指定することをいいます。

例えば、「長男に自宅の土地と家屋を遺贈する」といった形で遺言書に記載します。

遺贈を受けることを放棄してもいいのですが、相続放棄のように公的な手続きはなく、他の相続人に対する意思表示で行います。

遺贈があると相続税が課される

遺贈があった場合でも相続があった場合でも、亡くなった人が残した財産を引き継ぐことには変わりはありません。

遺言書にもとづいて引き継ぐのか、相続人の話し合いによって引き継ぐのかの違いはありますが、経済的な効果に違いはありません。

そのため、遺贈が行われた場合にも相続税が課されることとされています。

無償で財産を他人に渡すものには、他に贈与があります。

贈与は生きている人どうしで財産を受け渡しする契約を締結する必要があるため、一方の人が亡くなっている場合には成立しません。

そのため、遺贈も贈与ではないと考えられているのです。

遺贈によく似た制度に「死因贈与」と呼ばれるものがあります。

この死因贈与は、亡くなる前に贈与契約を結んでいるが、贈与の効力が発生するのは亡くなった時とする贈与契約のことをいいます。

贈与契約を締結しているため贈与税の対象になりそうですが、亡くなってから財産が移転することからその経済的な効果は相続と変わりがないため、相続税の課税対象とされています。

遺贈があった場合の相続税の計算

遺贈があった場合に支払う相続税の額の計算方法は、通常の相続があった場合に支払う相続税の計算方法と基本的な違いはありません。

実際に遺贈があった場合の計算方法について、具体例で確認しておきましょう。

遺贈があった場合の相続税の計算の注意点

遺贈があった場合でも、基本的な計算方法は相続の場合と変わりませんが、遺贈があった場合に相続税の計算を行う場合に注意しなければならない点がいくつかあります。

①法定相続人でない人が遺贈を受けた場合は、法定相続人の人数にその人を含めない。

基礎控除の額(法定相続人1人あたり600万円)や、相続税の総額を求める際に財産を法定相続分に分割する際には、実際に遺産を遺贈していても法定相続人でない人を含めることはできません。

②実際に財産を取得した割合に応じて各相続人に相続税を振り分ける際には、法定相続人でない人も含める。

実際に相続税を納付するのは、財産を取得した人です。

そのため、法定相続人でない人も遺贈により財産を取得しているのであれば、相続税を納税することとなります。

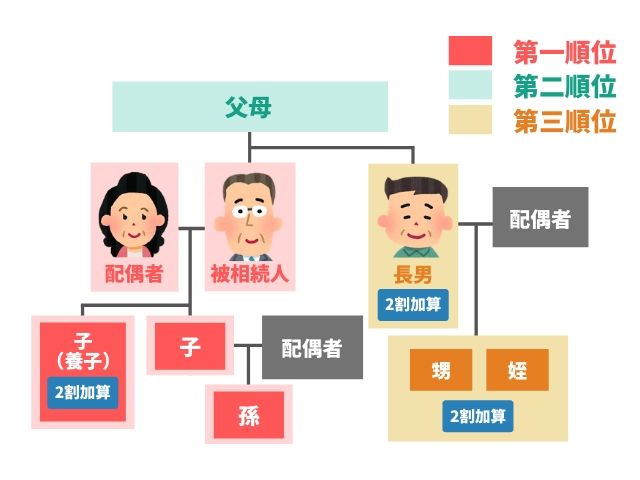

③遺贈を受けた人が配偶者や一親等の親族でない場合、相続税が2割加算となる。

相続人の中には、相続税の税額が2割加算される人がいます。

亡くなった人の配偶者や一親等の親族でない場合がこの対象となります。

法定相続人であっても、兄弟姉妹が相続する場合はこの2割加算の対象となるため、必ずしも遺贈があった場合だけの注意点ではありません。

しかし、遺贈が行われた場合は孫などが財産を取得するケースも多いため、通常の相続税より負担が増えることに注意しなければなりません。

遺贈があった場合の相続税の計算例

遺贈があった場合の相続税の計算について解説していきます。

【具体例】

被相続人の遺産総額:2億円(預貯金5,000万円、自宅土地6,000万円、自宅建物1,000万円、賃貸土地A 4,000万円、賃貸土地B 2,000万円、有価証券2,000万円)

法定相続人:配偶者、子供(長男・長女)2人の合計3人

遺言書により、配偶者が預貯金と賃貸土地A(合計9,000万円)、長男が自宅土地と自宅建物(7,000万円)、長女が有価証券(2,000万円)、孫(長男の子供)が賃貸土地B(2,000万円)を引き継ぐこととなった。

遺贈があった場合の相続税の計算例⑴相続財産の評価額を計算する

相続税を計算するうえで最も重要なのは、相続財産を漏れなく拾い出し、適正な相続税評価額を計算することです。

どれだけ相続税の計算を正確に行ったとしても、財産がすべて把握できていないのであれば、遺産分割を公平に行うこともできませんし、相続税の計算も本来の結果とは異なるのです。

この例では預貯金、不動産、有価証券が相続財産となっていますが、他にも生命保険やゴルフ会員権など相続財産になるものは数多くあるため、漏れのないようにしましょう。

遺贈があった場合の相続税の計算例⑵基礎控除の額を計算し課税対象の額を求める

基礎控除の額は、「3,000万円+600万円×法定相続人の数」で計算されます。

今回の例では遺産を引き継いだ人は4人いますが、法定相続人は3人であるため、基礎控除の額は3,000万円+600万円×3人=4,800万円となります。

孫については、財産を引き継いだものの法定相続人ではないため、この計算に含めないよう気をつけなければなりません。

この結果、2億円-4,800万円=1億5,200万円が相続税の課税対象となります。

遺贈があった場合の相続税の計算例⑶法定相続分に分割し相続税の総額を求める

課税対象となる金額を求めたら、その金額から相続税の計算を行います。

まずは、課税対象となる財産の額を法定相続分に分割します。

その結果、配偶者1億5,200万円×1/2=7,600万円、長男・長女はそれぞれ1億5,200万円×1/2×1/2=3,800万円となります。

この計算にも法定相続人でない孫を含めないように注意しましょう。

法定相続分に分割したら、相続税の速算表を用いて相続税を計算します。

【相続税の速算表】

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 0.1 | - |

| 3,000万円以下 | 0.15 | 50万円 |

| 5,000万円以下 | 0.2 | 200万円 |

| 1億円以下 | 0.3 | 700万円 |

| 2億円以下 | 0.4 | 1,700万円 |

| 3億円以下 | 0.45 | 2,700万円 |

| 6億円以下 | 0.5 | 4,200万円 |

| 6億円超 | 0.55 | 7,200万円 |

配偶者は7,600万円×30%-700万円=1,580万円、長男・長女はそれぞれ3,800万円×20%-200万円=560万円となります。

したがって、相続人全員で納付する相続税の額は1,580万円+560万円×2=2,700万円となります。

ただし、この段階ではまだ各相続人がいくらの相続税を納付するかが決まった訳ではありません。

遺贈があった場合の相続税の計算例⑷実際に取得した財産で税額を按分する

各相続人が納付する相続税の額は、その相続人が取得した財産の割合に応じて決まります。

そのため、相続税の合計額2,700万円を、それぞれの相続人が実際に取得した財産の額に応じて按分します。

この例では、配偶者2,700万円×9,000万円/2億円=1,215万円、長男が2,700万円×7,000万円/2億円=945万円、長女と孫が2,700万円×2,000万円/2億円=270万円となります。

遺贈があった場合の相続税の計算例⑸相続人ごとに加算や軽減の計算を行う

配偶者や一親等の親族でない人の相続税については2割加算の計算を行います。

また、配偶者については税額軽減が適用されます。

この例では配偶者の税額がゼロとなる一方、孫の相続税は2割加算となるため270万円×1.2=324万円となります。

相続財産が基礎控除内に収まれば相続税はかからない

相続税は、基礎控除を超えた相続財産に対して課税されます。

相続税の基礎控除は、最低3,600万円になるため、相続財産が3,600万円未満であれば相続税はかかりません。

相続税がかかるのは、相続全体の10%といわれています。

相続があったとしても、90%の人は相続財産がそこまで多くなく、相続税がかからないケースも多いです。

遺贈されたからといって100%相続税の支払いが発生するわけではないため、まずは相続税支払いがあるかどうかしっかり確認しましょう。

相続税の基礎控除は3,000万円+法定相続人×600万円になります。

例えば法定相続人が3人いれば、3,000万円+1,800万円=4,800万円が基礎控除の金額になります。

ただし遺贈を受けた人は、法定相続人としてカウントされません。

もし法定相続人1人・遺贈を受けた人が3人いたとしても、基礎控除は3,600万円しかありませんので、注意しましょう。

不動産を遺贈された場合に支払うべき税金

遺贈された財産の種類によっては、特別に税金がかかるケースもあります。

不動産を遺贈されたら、不動産取得税・登録免許税の2つが課税されます。

まず不動産取得税とは、不動産を取得したときにかかる税金です。

不動産の評価額に対して、4%が不動産取得税の税率になります。

登録免許税とは、不動産の名義変更にかかる税金です。

不動産の評価額に対して、2%が免許取得税の税率になります。

不動産を遺贈された場合は、不動産取得税・免許取得税の2つが課税されるので覚えておきましょう。

相続税の無申告はリスクが高い

「遺贈されたけど、相続税を払いたくないから隠したい」と思うかもしれません。

結論からいうと、遺贈を隠したり、相続税を申告しないのは非常に危険です。

なぜなら税務署にバレて、通常よりも高い相続税を払うことになるかもしれないからです。

税務署の調査は、細かい現金の動きも把握できるほど精密なものになっています。

自分ではうまく隠したつもりでも、高い確率でバレてしまいます。

無申告がバレて高い税金を払うぐらいなら、最初から正直に申告した方がいいでしょう。

遺贈の相続税で困ったら専門家に相談しよう

遺贈の相続税で困ったら、税理士といった専門家への相談がおすすめです。

専門家であれば、相続税の計算から節税する方法まで、適切にアドバイスをくれます。

自力で相続税の申告手続きも可能ですが、法的な専門知識が必要になるため、最初から専門家に任せた方が確実でしょう。

初回の相談を無料で受け付けている専門家も多いため、まずは無料相談から利用するのがおすすめです。

まとめ

遺贈の場合には贈与税が発生すると勘違いしていると、実際に発生する税額が予想とは大きく違う結果となります。

遺贈の際には相続税がかかることを覚えておいたうえで、あらかじめその税額を試算しておくといいでしょう。

また、遺贈が行われると相続税の2割加算の対象となるケースが多くあります。

相続税の額が2割増えるとかなり負担が大きくなるため、そのことを理解したうえで遺産の分割案を検討し、遺言書を作成するようにしましょう。